- Será difícil una subida en el USD/JPY a partir de este punto.

- La amenaza de intervención por parte del BoJ no puede ser ignorada.

- Los rendimientos de bonos estadounidenses parecen estar en la cima de su ciclo actual o cercanos a ella.

- Es probable que el viernes las nóminas no agrícolas y el PMI de servicios del ISM generen cambios abruptos en el USD/JPY.

La amenaza de intervención esta semana por parte del Banco de Japón (BoJ) cambió el juego para el USD/JPY, obstaculizando seriamente la continuación de su subida en un momento en el que los rendimientos de bonos estadounidenses ya dan síntomas de poner fin a su ciclo de máximos. Así, puede que debamos poner en barbecho la práctica de comprar en la caída y sustituirla por un concepto ajeno para muchos traders: vender en las subidas.

Los diferenciales de rendimiento aún dirigen los movimientos del USD/JPY

No es ningún secreto que los diferenciales de rendimientos juegan un papel importante a la hora de determinar el valor del yen japonés, incentivando y desincentivando los flujos de capital hacia dentro y hacia fuera de Japón según se ensanchen o contraigan los diferenciales. Ante el esperado aumento de la noche a la mañana de las tasas de interés en torno a otros 10 puntos básicos por parte del BoJ este año, algo que limita el movimiento de alejamiento de la curva en los rendimientos de bonos, las perspectivas sobre las tasas de interés fuera de Japón deberían seguir dirigiendo los diferenciales de rendimiento.

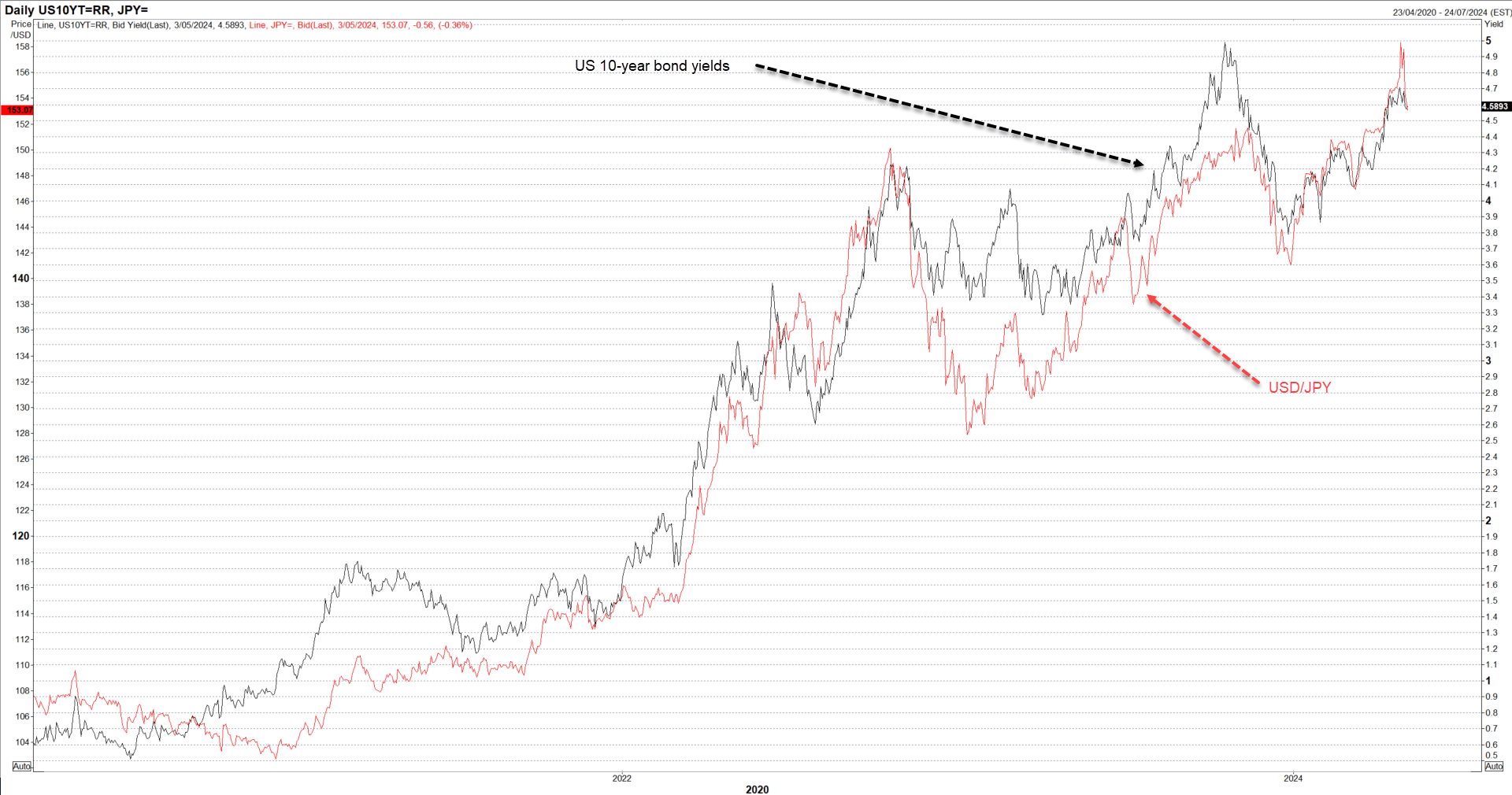

La distancia entre los rendimientos de bonos de EE. UU. y de Japón no fue una excepción durante el rápido aumento de tasas de la FED en 2022 y 2023 y los diferenciales se arrojaron a máximos de varias décadas en múltiples tenores, ayudando a llevar al USD/JPY a niveles no vistos desde comienzos de la década de 1990.

Fuente: Refinitiv

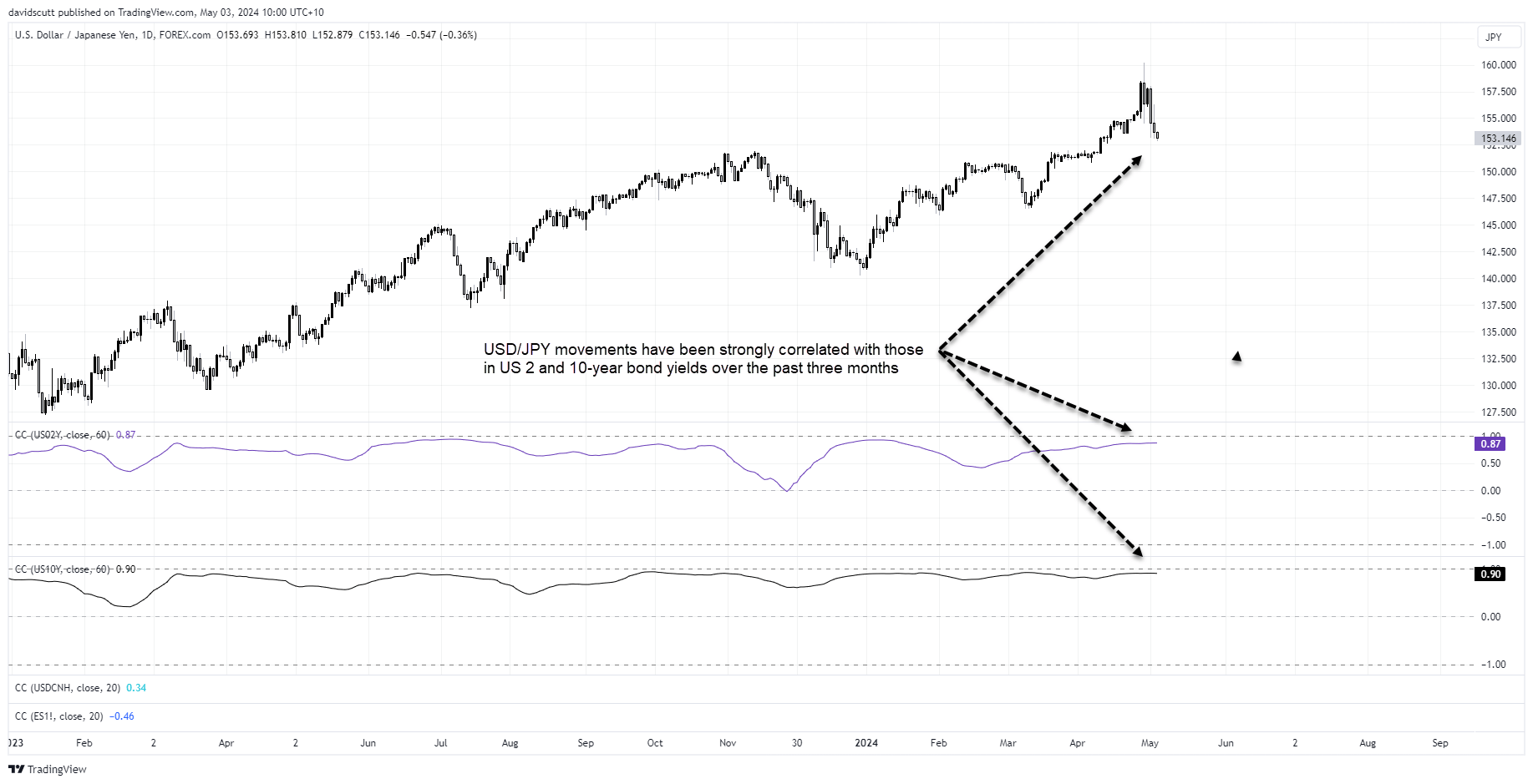

Correlación entre el USD/JPY y el fortalecimiento de los rendimientos estadounidenses

Si el gráfico anterior no fuera suficiente para mostrar la influencia reciente de los rendimientos de bonos estadounidenses sobre el USD/JPY, el siguiente gráfico sí lo será. Muestra que durante el último trimestre la correlación diaria del USD/JPY con los rendimientos de bonos estadounidenses a dos y diez años se fortaleció hasta, respectivamente, el 0,87 y el 0,9. En resumen, cuando se mueven los rendimientos estadounidenses, el USD/JPY suele imitar el movimiento.

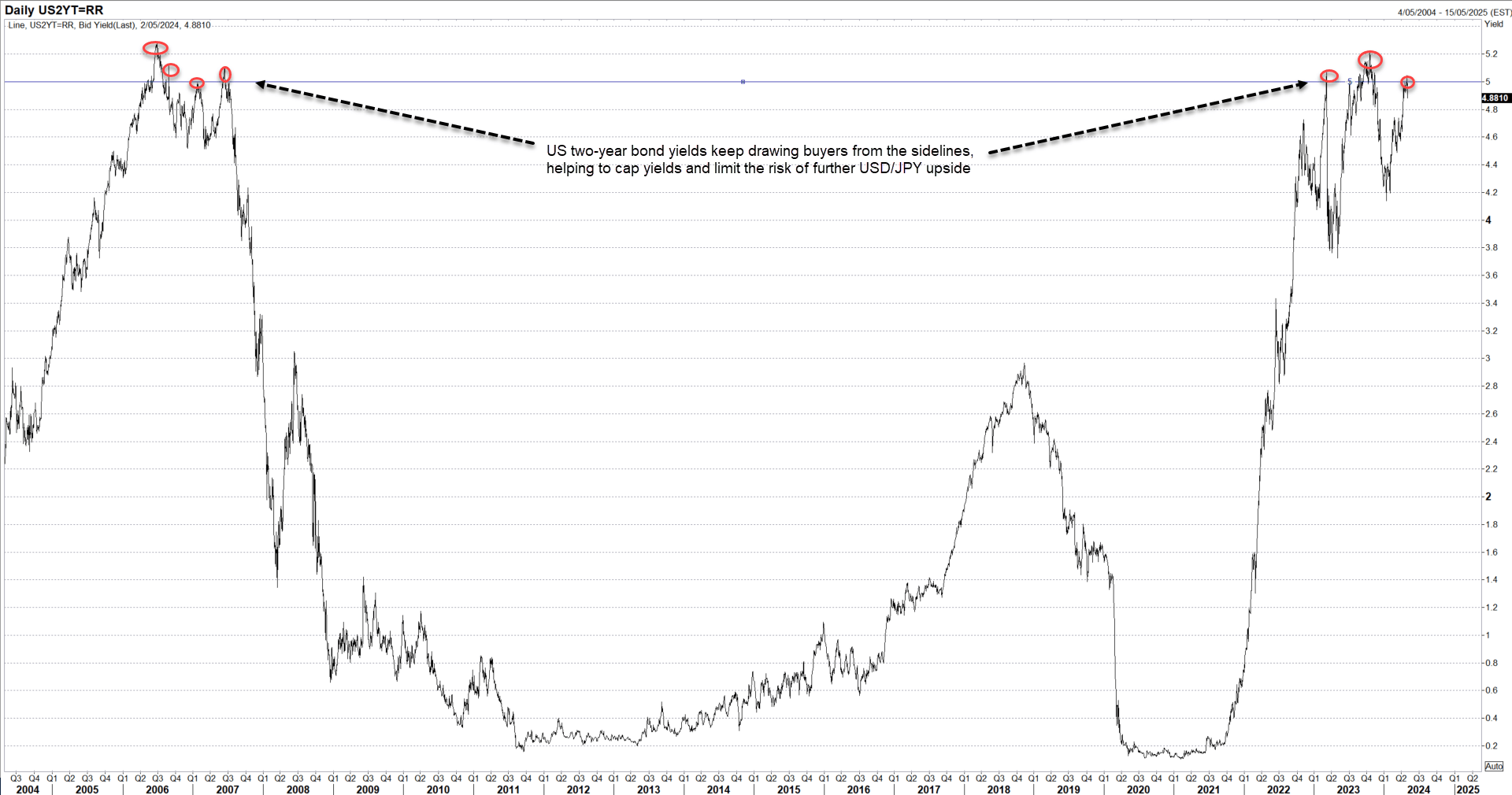

Justo cuando los rendimientos de EE. UU. a dos años tienen dificultades para mantenerse en el 5 %

Ello hace muy interesante el próximo gráfico: los rendimientos de bonos estadounidenses a dos años están teniendo dificultades para romper y mantenerse por encima del 5 %, repitiendo la misma tendencia vista antes de la crisis financiera global de mediados de la década de los 2000. A menos que la Reserva Federal se vea obligada a subir de nuevo la tasa de fondos, todo parece indicar que el principal factor dirigente en el alza del USD/JPY puede estar cercano a agotarse.

Fuente: Refinitiv

Si los rendimientos dejan de empujar al alza en EE. UU., ¿lo hará también el USD/JPY? La fuerte correlación positiva entre ambos indica que tendrá muchas dificultades para lograrlo. Y ello sin haber tenido aún en cuenta la amenaza de intervención por parte del BoJ en nombre del ministro de economía de Japón, que supone una importante barrera adicional a una debilidad del yen mayor de la ya vista.

Comprar en la bajada se descarta y vender en la subida es la opción preferida

El juego cambió para el USD/JPY debido a la amenaza de intervención por parte del BoJ y a unos rendimientos estadounidenses que están ultimando su ciclo de máximos. La opción de comprar en la caída ha quedado muy debilitada, a menos que uno crea que la Reserva Federal vaya a ser obligada a subir de nuevos las tasas de interés. Vender en la subida es ahora, probablemente, una estrategia mejor, teniendo en cuenta la valoración relativa y los riesgos de la tasa de interés, así como las perspectivas de una nueva bajada.

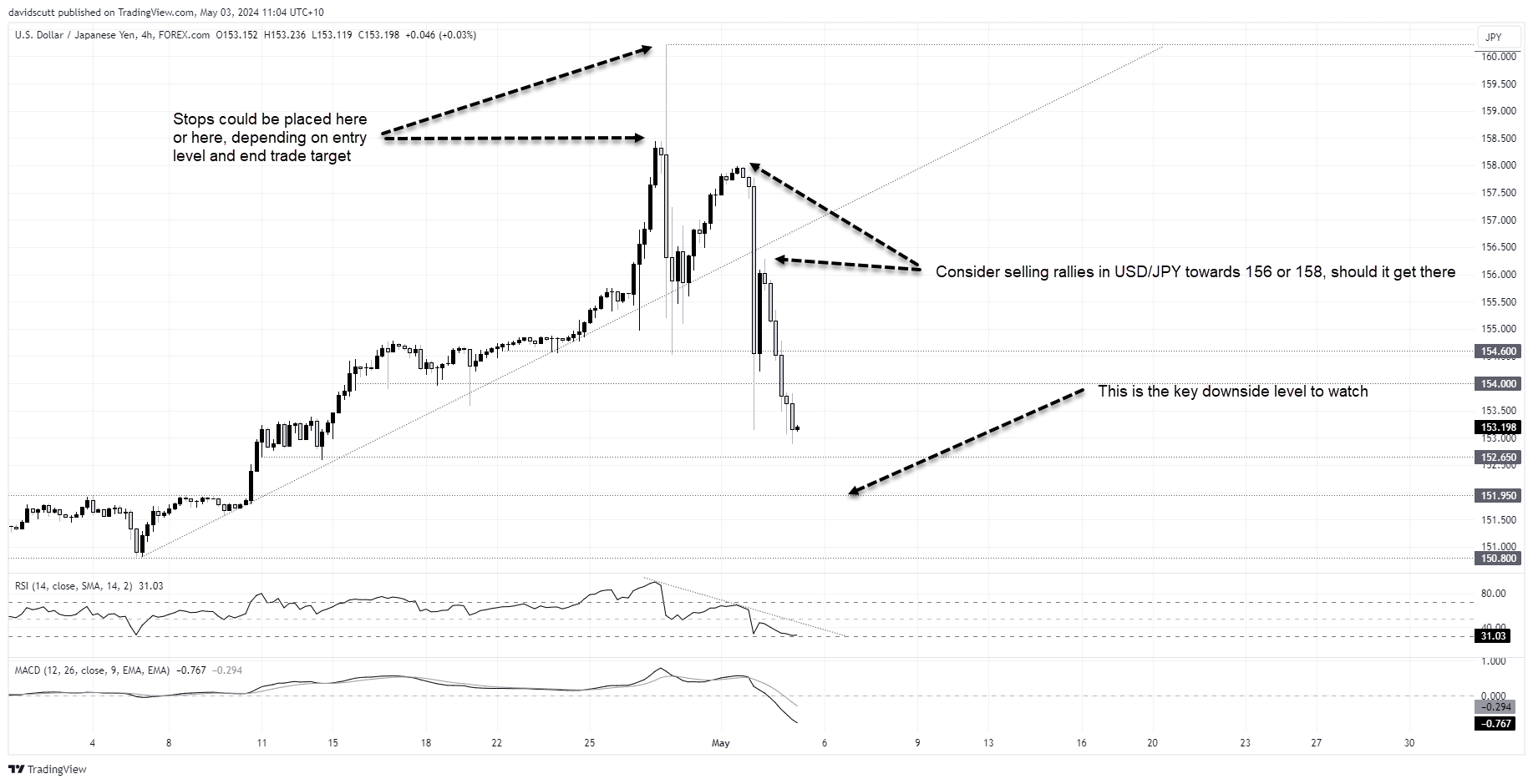

El USD/JPY se contrae, decreciendo de forma progresiva

Puede apreciarse el daño que el episodio de amenaza de intervención por parte del BoJ infligió el lunes a los soportes de tendencia anteriores, diezmando nivel tras nivel hasta los 153 como si nada. Aunque después han tenido lugar algunos rebotes grandes, el máximo de cada uno de ellos se produjo en niveles más bajos, en concordancia con el mantra de venta en las subidas.

Los traders a largo plazo pueden considerar vender en la subida (a menos que los rendimientos estadounidenses escalen significativamente de nuevo por encima del 5 %) en busca de una reevaluación de la resistencia horizontal clave anterior, justo por debajo de los 152. Los niveles de entrada potenciales incluyen los 156 y los 158, en los que las contracciones del USD/JPY tocaron techo después de la bajada del lunes. Las paradas deberían establecerse, por protección, por encima de los 158,50 o de los 160,25, según el nivel de entrada.

Si se alcanzara el objetivo de trading, puede valer la pena ver cómo interactúa el precio con su nivel clave, con una ruptura limpia que puede, probablemente, abrir la puerta a un retroceso a la baja aún mayor.

Consideraciones de trading para el corto plazo

Son varios los datos clave de EE. UU. que se publicarán el viernes y ello podría influir significativamente sobre los rendimientos estadounidenses y sobre el USD/JPY.

Con respecto al informe de nóminas no agrícolas de abril, queremos prestar una atención particular a la tasa de desempleo y a las ganancias por hora promedio pues son aspectos que tendrán en cuenta los políticos de la FED en sus previsiones sobre inflación.

No recibirá la misma atención por parte de los medios de comunicación, pero no subestimemos la importancia del PMI no manufacturero del ISM, que será publicado después del informe de nóminas. El PMI de servicios publicado de forma separada por S&P Global la semana pasada tuvo un impacto significativo sobre las tasas de EE. UU. y el dólar, revelando una ralentización inesperada de la actividad. Si el estudio con más impacto del ISM confirma estos hallazgos, podría llevar a bajadas más amplias en los rendimientos estadounidenses y en el dólar.