- El USD/JPY suele mantener una estrecha relación con los rendimientos del bono estadounidense y el Nikkei 225 suele verse influenciado por el USD/JPY.

- Los diferenciales de rendimiento EE. UU./Japón se estrecharon a niveles no vistos en meses. El USD/JPY está muy por encima de donde cotizaba cuando los diferenciales fueron así de bajos.

- La relación entre el USD/JPY y los rendimientos pueden debilitarse en ocasiones, pero raramente por largos períodos de tiempo.

- Un yen más fuerte puede actuar de viento en contra para las ganancias de los exportadores de Japón.

No es ningún secreto que los diferenciales de rendimiento pueden ser en ocasiones un motor clave para movimientos en el USD/JPY, elevándose y descendiendo según se expandan o contraigan los diferenciales con otras divisas y desplazando el atractivo relativo del yen. Es también obvio que un yen más débil supone viento a favor para las ganancias corporativas del masivo sector exportador de Japón, haciendo que los bienes y servicios japoneses sean más competitivos en comparación con los de sus competidores externos.

En términos simples, los rendimientos de bonos, especialmente en los Estados Unidos (dado el papel del dólar estadounidense como divisa de reserva global), son quizás más importantes para Japón que para muchos otros países del mundo.

El USD/JPY no está siguiendo los pasos de los rendimientos... por ahora

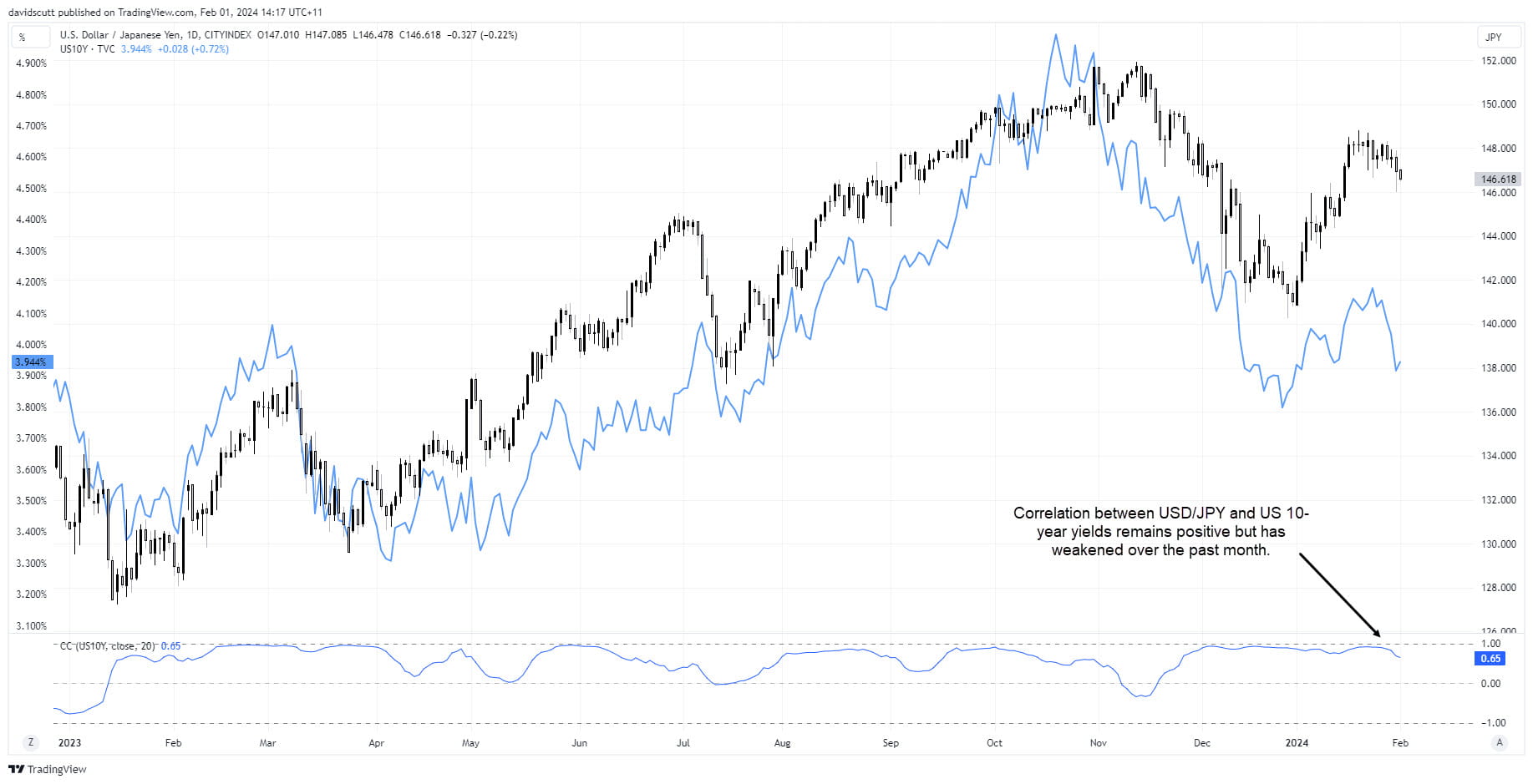

Sin embargo, durante el último mes se debilitó la relación entre el USD/JPY y los rendimientos, con un yen mucho más débil ahora que a comienzos de año, a pesar del notable declive de los rendimientos en gran parte de la curva del bono estadounidense. No es algo inusual en sí mismo, pero, dado que en este momento es mucha la atención puesta en qué puedan hacer con las tasas la Reserva Federal y el Banco de Japón durante los próximos meses, esta repentina falta de interés sí resulta algo inusual.

Los rendimientos del bono EE. UU./Japón se estrechan a mínimos multianuales

En la siguiente gráfica de Refinitiv, vemos cómo el diferencial de rendimiento entre la deuda principal a 10 años de EE. UU. y de Japón se contrajo al nivel más bajo visto este año, amenazando con retroceder a mínimos no vistos desde mayo de 2023. La deuda a menor plazo, como la de 2 y 5 años, ya superó los mínimos marcados en diciembre, cuando el mercado contaba con hasta siete recortes de tasas por parte de la Fed en 2024.

Fuente: Refinitiv

El USD/JPY, seis décimas por encima de su comienzo de 2024

Aunque los rendimientos sí lo hicieron, el USD/JPY no cayó. Cotiza en torno a seis décimas por encima del punto en que estaba cuando los diferenciales de rendimiento estuvieron en torno a los mismos niveles que ahora por última vez. La relación entre el USD/JPY y los movimientos de los rendimientos de 10 años de EE. UU. durante el último mes cayó desde por encima del 0,9, aunque aún se mantiene en terreno positivo: 0,65. Está en niveles vistos por última vez en noviembre, cuando estaba en plena marcha el juego de cambios por parte de la Fed. Viendo otros datos, tales como el Índice Dólar, no hay cambios notables en las relaciones con el USD/JPY en el mismo período.

Quizás el debilitamiento de esta correlación pueda explicarse por el cambio de año y su influencia subsiguiente sobre los flujos de capital, o incluso por la ayuda que la aversión al riesgo de las tensiones geopolíticas en Oriente Medio supone para aumentar el impulso del dólar.

La relación podría ser más débil de lo que es ahora y, de hecho, lo fue durante el año pasado, llegando incluso a valores negativos en ocasiones, pero es destacable que raramente se mantiene débil por mucho tiempo. El que los rendimientos estén instalados en torno a estos niveles, y si se presenta un escenario similar, parece indicar riesgo de descenso para el USD/JPY.

Inercia a la baja en formación para el USD/JPY

Tal y como mencionamos anteriormente, el USD/JPY está cotizando cómodamente por encima del nivel de los 140,80. Rebotó cuando los diferenciales de rendimiento clave EE. UU./Japón estuvieron en valores tan estrechos como ahora por última vez. En este momento, está situado en una estrecha franja entre los 148,40 y los 146,50, con las medias móviles de 50 y 200 días no muy lejos y por debajo de este último valor. Quizás esto explique la reticencia de los traders a buscar una bajada de estos niveles, con el precio respetando estos dos niveles en ocasiones durante los últimos años, aunque no siempre.

Echando un vistazo a la recompensa por riesgo al iniciar una posición corta, parece razonable una parada por encima de los 148,40 con objetivo en un retorno a los mínimos de diciembre, en torno a los 140,80, especialmente con los indicadores de inercia, tales como la media móvil de convergencia/divergencia y el índice de fuerza relativa, apuntando a una inercia a la baja.

Aunque hay eventos de riesgo en el horizonte, incluyendo las nóminas no agrícolas de EE. UU., sería necesario un fortalecimiento inesperado y poco probable de las condiciones de un mercado laboral en deterioro para originar una recuperación significativa de los rendimientos de EE. UU. Otro factor importante a considerar son las renovadas preocupaciones por los bancos regionales de EE. UU., aunque aún es muy pronto para especular si se trata de algo endémico o de problemas sistémicos más amplios.

Un yen más fuerte puede afectar negativamente al Nikkei 225

Para aquellos que crean posible un yen fuerte, será una oportunidad el operar en corto con el Nikkei 225. Echando un vistazo al índice y al USD/JPY durante el mes pasado, la correlación se mantiene fuerte y relativamente estable en los 0,79. No es sorprendente que, dada la relación entre los dos, los indicadores de inercia de futuros del Nikkei 225 resulten similares a los del USD/JPY. El índice de fuerza relativa también convergió, estableciendo máximos más bajos a la vez que el precio se catapultaba hacia máximos récord. El sentimiento se mantiene cercano a la euforia después de la ruptura del Nikkei hacia nuevos máximos multianuales, pero esto mismo podría hacerlo vulnerable a una inversión, dada la dificultad de su recorrido.

Aquellos que se plantean un corto podrían establecer una parada por encima del máximo récord actual, en torno a los 37000, apuntando a un retroceso desde la cima del rango por debajo del cual los futuros se mantuvieron capados gran parte del año pasado, en los 33 750. Entre la entrada y el objetivo, lo único reseñable en la gráfica es un soporte horizontal menor en torno a los 35 280.