- Análisis del USD/CAD: las NFP, Powell y el FOMC dibujan una historia alcista para el dólar estadounidense

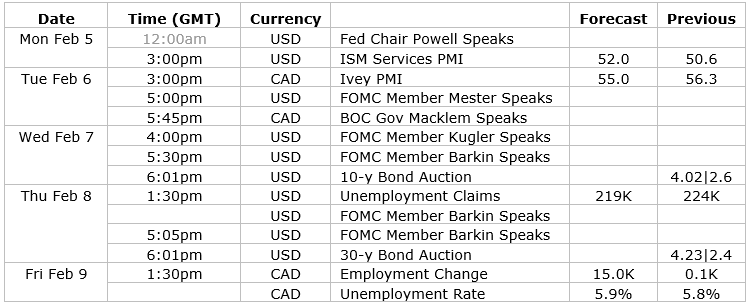

- Los datos más destacados son el PMI de servicios del ISM y el informe mensual de empleo de Canadá

- El análisis técnico del USD/CAD apunta a una ruptura alcista por encima de 1,35

El USD/CAD es uno de los principales pares de divisas a tener en cuenta esta semana, con el dólar estadounidense en el punto de mira tras el sólido informe de empleo del viernes. La fuerte caída del crudo de la semana pasada podría presionar al dólar canadiense, sensible al petróleo, antes del informe de empleo del viernes. ¿Veremos esta vez una ruptura limpia por encima de la media de 200 días y la resistencia clave de 1,3500?

Las NFP, Powell y el FOMC dibujan una historia alcista para el dólar estadounidense

Hay poca justificación para que los inversores comiencen a vender dólares estadounidenses en esta etapa temprana, luego de un sólido informe de empleo que prácticamente puso fin a las discusiones sobre un recorte anticipado de las tasas. A pesar de las expectativas de que los inversores se abstendrían de vender dólares después de una reunión dura de la Reserva Federal la semana pasada, lo hicieron. Ahora la atención se centra en si esta vez habrá un compromiso genuino por parte de los alcistas del dólar. Los primeros indicios sugieren que podría haberlo, y Powell admitió el domingo que la Reserva Federal se muestra cautelosa a la hora de recortar las tasas de interés demasiado pronto.

En una entrevista emitida el domingo por la noche, Powell dijo que “el peligro de actuar demasiado pronto es que el trabajo no esté del todo hecho, y que las lecturas realmente buenas que hemos tenido durante los últimos seis meses resulten de alguna manera no ser un verdadero indicador de hacia dónde se dirige la inflación”. Añadió que “lo prudente es simplemente darle algo de tiempo y ver que los datos continúan confirmando que la inflación está bajando al 2 % de manera sostenible”.

El informe de empleo de EE.UU. fue muy positivo

La entrevista de Powell tuvo lugar un día antes de que se publicara el informe de empleo de enero. Los datos revelaron una sólida salud en todo el mercado laboral, lo que llevó a los inversores a hacer la transición de los bonos al dólar el viernes. Este cambio fue motivado por la cifra general de crecimiento del empleo, que superó significativamente las previsiones en 335000, junto con un marcado aumento en los ingresos promedio por hora, que aumentaron un vigoroso 0,6 % mes a mes. Es poco probable que la tendencia alcista del dólar se invierta a menos que se produzca ahora un deterioro significativo de los datos estadounidenses. La creencia predominante en un inminente recorte de tasas por parte de la Reserva Federal desapareció cuando la probabilidad de un recorte en marzo se redujo a alrededor del 20% antes de caer al 15% el lunes.

Queda por ver la sostenibilidad de estos movimientos iniciales posteriores a las NFP. Fundamentalmente, hay pocas razones para oponerse a estos cambios. Sin embargo, tras la reunión del FOMC de la semana pasada, se produjo una reacción intrigante: los rendimientos de los bonos estadounidenses cayeron a pesar de que el presidente Powell restó importancia a las posibilidades de un recorte anticipado de las tasas. En respuesta, el dólar estadounidense se debilitó, ya que la caída de los rendimientos apoyó a las monedas extranjeras y al oro.

Los inversores se habían convencido de que las tasas de interés bajarían este año y, en consecuencia, los rendimientos no deberían permanecer altos sólo porque la Reserva Federal pareciera algo cautelosa. Si bien esta perspectiva es comprensible, con un par de datos recientes omitidos que alimentan tales creencias, ese informe sobre empleo proporcionó un fuerte contraargumento. Con la publicación de los datos del viernes, existe la posibilidad de que haya surgido una nueva tendencia alcista para el dólar estadounidense.

Próxima publicación del PMI de servicios ISM de EE.UU.

Contrariamente a la reacción posterior al FOMC, los movimientos de precios posteriores a las NFP del viernes han mostrado cierta continuación en las primeras operaciones europeas. De cara al futuro, el dato clave de hoy es el PMI de servicios ISM, que se prevé mejorará hasta 52,0 desde 50,5. Un informe sólido debería satisfacer a los alcistas del dólar, e incluso un informe moderadamente débil es poco probable que revierta los movimientos del viernes. Me imagino que una lectura por debajo de 50,0 sería bastante bajista para el dólar.

Análisis del USD/CAD: datos clave a tener en cuenta para el dólar canadiense

Teniendo en cuenta la semana relativamente ligera para los datos de EE.UU., se espera que la renovada fortaleza del dólar mantenga a raya a los bajistas del dólar, manteniendo el USD/CAD apoyado. A continuación las publicaciones clave para el USD/CAD de esta semana, destacando el PMI ISM de EE.UU. y el informe mensual de empleo de Canadá.

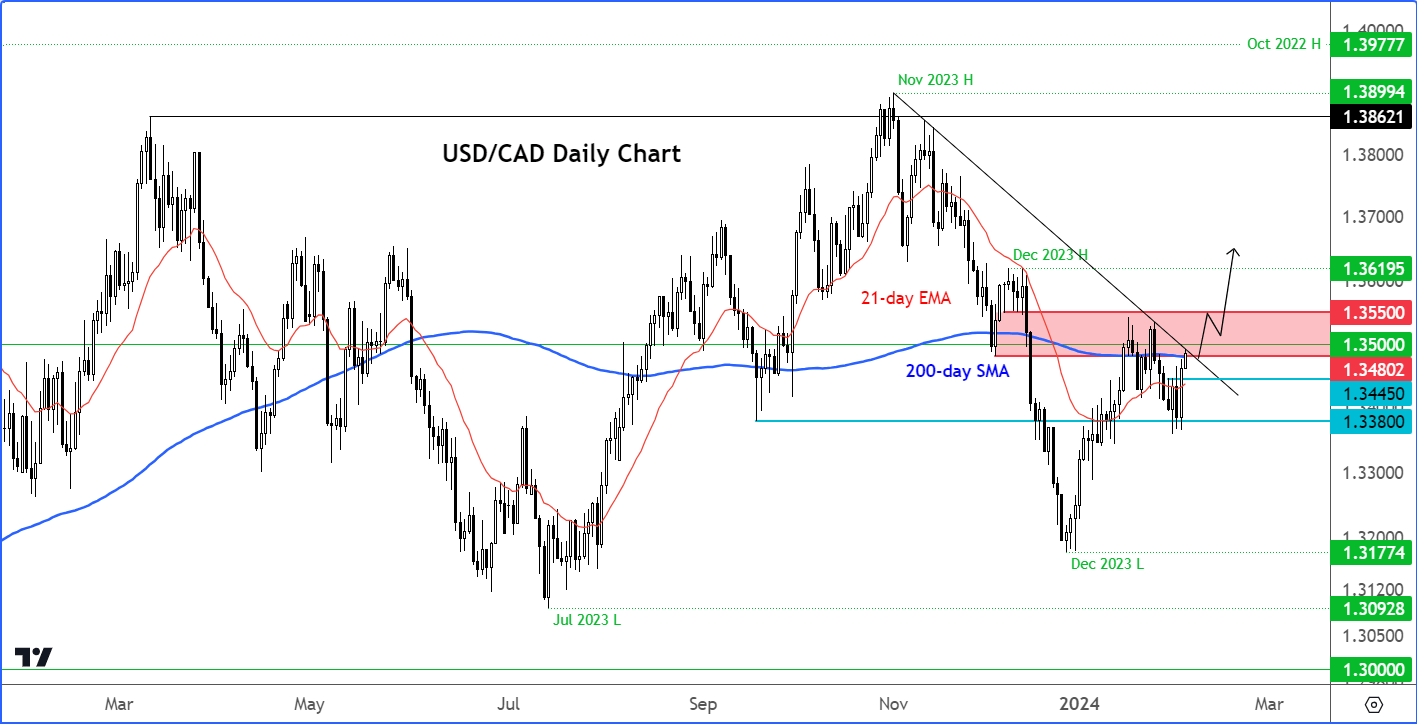

Análisis técnico del USD/CAD

Fuente: TradingView.com

El USD/CAD cerró la sesión del viernes con una vela envolvente alcista, similar a muchos otros pares de USD. El repunte significa que el USD/CAD ha vuelto a estar dentro de la zona de resistencia anterior, alrededor del nivel de 1,35, o más específicamente en el rango entre 1,3480 y 1,3550. Aquí, el soporte y la resistencia anteriores se encuentran con el promedio de 200 días y una línea de tendencia bajista.

A la luz de la evolución del precio del viernes, esta vez parece más probable una ruptura alcista que otra liquidación. Si vemos un movimiento claro por encima de 1,3500 en los próximos días, esto podría preparar el escenario para un repunte hacia el máximo de diciembre de 1,3620, y potencialmente más allá.

En términos de soporte, 1,3445 es ahora la primera línea de defensa para los alcistas después de que 1,3380 fuera defendido nuevamente. Sin embargo, en caso de que los alcistas no se muestren, y si estos niveles se rompen a la baja, entonces en ese momento tendrá que abandonar cualquier sesgo alcista que tenga sobre este par. Para mí, el umbral crítico está aproximadamente en 1,3380.