El informe de inflación de EE.UU. y la reunión del FOMC serán los acontecimientos más destacados la próxima semana. Las probabilidades son totalmente favorables a que la Reserva Federal mantenga su postura, pero la publicación del IPC en vísperas de la decisión de la Reserva Federal sobre las tasas de interés podría considerarse un indicador indirecto del tono agresivo o pesimista que se perciba en la reunión. Sin embargo, todavía tenemos que ver los informes clave de esta semana en EE.UU., incluido el informe de nóminas no agrícolas del viernes y la encuesta de consumo de la Universidad de Michigan. Sin embargo, si los resultados son inferiores a las estimaciones de consenso y las expectativas de inflación son más bajas, el informe de inflación de EE.UU. y la reunión del FOMC de la semana que viene podrían ser más moderados, y los mercados estarían convencidos de que habrá más recortes de tasas en 2024.

La semana pasada:

- El oro se disparó demasiado rápido al inicio de la semana, subiendo 75 dólares hasta un nuevo máximo histórico antes de revertirse espectacularmente.

- Los precios del petróleo siguieron desplomándose y cayeron por debajo de los 70 dólares, debido a la debilidad de la demanda y a la decepción por los últimos recortes de producción de la OPEP.

- El PMI de servicios ISM de Estados Unidos repuntó, los nuevos pedidos y la actividad empresarial superaron las expectativas y los precios pagados se mantuvieron elevados, lo que hace difícil argumentar que la inflación de los servicios está cayendo, que es lo que la Reserva Federal realmente quiere ver.

- Sin embargo, la debilidad del PBI en el cuarto trimestre (0,2 % intertrimestral) refuerza la idea de que las tasas pueden haber tocado techo, aunque el Banco de la Reserva de Australia se sienta inclinado a mantener una postura agresiva en cada reunión del primer trimestre.

- El Banco de Canadá mantuvo las tasas en el 5 % y, aunque mantuvo un tono agresivo, admitió que la demanda interna se estaba enfriando.

- El Banco de la Reserva de Australia mantuvo las tasas en el 4,35 % y su declaración se interpretó como pesimista (de nuevo).

- Los datos de empleo de EE.UU. fueron más débiles de cara al informe de nóminas no agrícolas del viernes, con una ralentización de las ofertas de empleo a su nivel más bajo en 2,5 años y unos puestos de trabajo ADP por debajo de las expectativas.

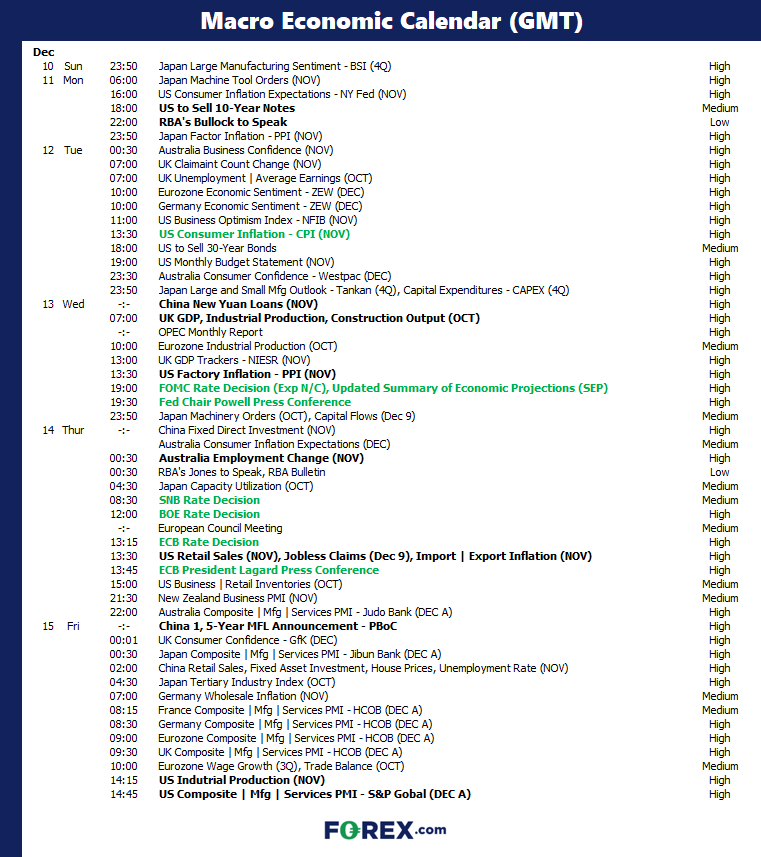

La semana que viene (acontecimientos y temas clave):

- Reunión del FOMC

- Inflación estadounidense (IPC, IPP)

- Reuniones del BOE, el BCE y el SNB

- Datos del Reino Unido

- Datos de China (nuevos préstamos, FML a 1 y 5 años)

Inflación estadounidense (IPC, IPP)

Dado que se espera que la Reserva Federal mantenga las tasas de interés en la reunión del FOMC de la próxima semana y que los datos de inflación se publicarán antes de la misma, el informe de inflación se perfila como el acontecimiento clave de la próxima semana. Sin embargo, dado que la inflación PCE y el IPC general se están debilitando más rápido de lo que esperaba la Reserva Federal, podría ser necesario un conjunto de cifras incómodamente altas para influir en las opiniones del mercado de que la Reserva Federal podría volver a subir las tasas. Con toda probabilidad, si la inflación no se reduce lo suficientemente rápido simplemente hace retroceder las expectativas sobre el primer recorte anticipado de la Reserva Federal.

Sin embargo, con el IPC estable en el 0 % en el informe del mes pasado y el IPC subyacente cayendo al 0,2 % mensual, cualquier nuevo signo de debilidad podría reforzar las apuestas de un recorte en el primer trimestre y aumentar el apetito por el riesgo, respaldar los índices estadounidenses y pesar sobre el dólar estadounidense (especialmente si vemos una impresión negativa para el IPC). Sigue siendo discutible si la Reserva Federal sentirá la necesidad de comunicar recortes en la reunión de la próxima semana, pero cómo esperaría que reaccionaran los mercados si los primeros signos de deflación aparecen en vísperas de la reunión de la Reserva Federal, incluso si la Reserva Federal continúa tomando medidas enfoque cauteloso al día siguiente.

Lista de seguimiento para traders: EURUSD, USD/JPY, Petróleo WTI, Oro, S&P 500, Nasdaq 100, Dow Jones

Reunión del FOMC

La semana que viene es la última reunión del año de la Reserva Federal, donde presentarán las proyecciones del personal, el gráfico de puntos, la declaración habitual y, a continuación, una conferencia de prensa con el propio Jerome Powell.

Los futuros de los fondos federales actualmente implican una probabilidad del 99 % de que la Reserva Federal mantenga las tasas, y también podría ser del 100 %. El acontecimiento más interesante de los últimos días es ver cómo las expectativas sobre el primer recorte de la Reserva Federal cambian de mayo de 2024 a marzo, y los precios actualmente implican una probabilidad del 54 % de que se haga. Dado que los mercados miran hacia el futuro y algunas partes de la economía estadounidense se están debilitando (como el empleo), no es del todo ilógico esperar recortes el próximo año.

Pero, ¿realmente bajarán las tasas en el primer trimestre? Yo no estoy tan seguro. Los precios del petróleo siguen cayendo, lo que en sí mismo es deflacionario, pero llevará tiempo hasta que eso llegue a través de la cadena de suministro hasta los precios al consumidor. Y si bien es cierto que la economía se está debilitando, es probable que la Reserva Federal no tenga ganas de señalar tan pronto que recortará las tasas en el primer trimestre en la reunión de la próxima semana. Además, este es el banco central que se retrasó en subir las tasas en primer lugar porque la inflación era “transitoria”, para finalmente subir las tasas más de lo que los mercados habían anticipado originalmente. Entonces, ¿por qué sería diferente esta vez?

Porque para que la Reserva Federal sea agresiva con los recortes de tasas, probablemente necesitemos ver que la economía estadounidense se desplome más rápido de lo que lo hace actualmente.

Los traders querrán ver cualquiera (o una combinación de) lo siguiente para justificar sus precios moderados; pronósticos de inflación más bajos, comentarios moderados en la declaración o conferencia de prensa, o una tasa media de fondos federales más baja en el gráfico de puntos. De no hacerlo, el resultado podría ser un decepcionante repunte de Santa Claus, si no un profundo retroceso del apetito por el riesgo en general.

Lista de seguimiento para traders: EURUSD, USD/JPY, Petróleo WTI, Oro, S&P 500, Nasdaq 100, Dow Jones

Reuniones del BOE, el BCE y el SNB

Es casi seguro que tres bancos centrales europeos no modificarán su política monetaria. El BOE ha telegrafiado que espera que la tasa actual permanezca inalterada durante algún tiempo, y el BCE ha entrado recientemente en modo de pausa mientras los mercados han eliminado cualquier expectativa de otra subida.

Sin embargo, una serie de datos económicos débiles ayudaron al DAX a alcanzar un máximo histórico mientras los traders ahora están preparando un recorte para el BCE. Y al igual que con la Reserva Federal, probablemente necesitemos escuchar al BCE adoptar un tono ligeramente moderado para justificar la revisión de los precios de los recortes. Y dudo mucho que el BCE dé esa señal la próxima semana. Por lo tanto, podemos encontrar que respalda al euro y pesa sobre el DAX hasta cierto punto si el BCE se mantiene alejado de cualquier tono moderado.

También hay apuestas sobre que el SBB recortará las tasas a mediados de 2024, pero de nuevo tenemos que preguntarnos si el banco central quiere confirmarlo la próxima semana, a riesgo de deshacer parte de su ajuste anterior.

Lista de seguimiento para traders: EUR/USD, GBP/USD, USD/CHF, EUR/CHF, EUR/GBP, GBP/CHF, FTSE 100, DAX

Datos del Reino Unido

El hecho de que el Banco de Inglaterra haya anunciado que las tasas se mantendrán en el nivel actual durante algún tiempo hace que los datos de la semana que viene sean más tranquilos. A menos, por supuesto, que los traders se convenzan de que el Banco de Inglaterra se convertirá en el primer banco central importante en recortar las tasas en 2024. Y eso podría pesar aún más en los pares GBP y apoyar al FTSE, a menos que los datos sean totalmente nefastos.

Lista de seguimiento para traders: GBP/USD, GBP/JPY, EUR/GBP, FTSE 100

En cuanto al resto…

Pekín querrá ver un repunte de nuevos préstamos para demostrar que pueden estar acercándose poco a poco a la demanda impulsada internamente a la que apuntan. Es posible que decidan recortar su MLF (facilidad de préstamo a mediano plazo) a 1 y 5 años si los préstamos disminuyen para ayudar a impulsar la economía.

El gobernador del RBA, Bullock, y el asistente del gobernador de Finanzas, Jones, hablarán la próxima semana, y es posible que los traders quieran saber si sus comentarios respaldan la última declaración moderada. Existe cierta confusión sobre las comunicaciones, ya que sus tres declaraciones anteriores fueron moderadas, seguidas por la publicación de dos actas de línea dura. Sin embargo, con un PBI débil del 0,2 %, ¿será esto suficiente para convencer a los miembros del RBA de parecer más moderados que en su reciente aparición?

Lista de seguimiento para traders: AUD/USD, NZD/USD, AUD/NZD, NZD/JPY, AUD/JPY, ASX 200, USD/CNY, China A50