Consulte los últimos informes sobre el compromiso de los traders (COT)

- Los traders de futuros aumentaron su exposición neta corta al USD en 8400 millones la semana pasada, hasta los -17 400 millones.

- Los grandes especuladores aumentaron su exposición neta larga a futuros del yen a su nivel más alcista desde febrero de 2022.

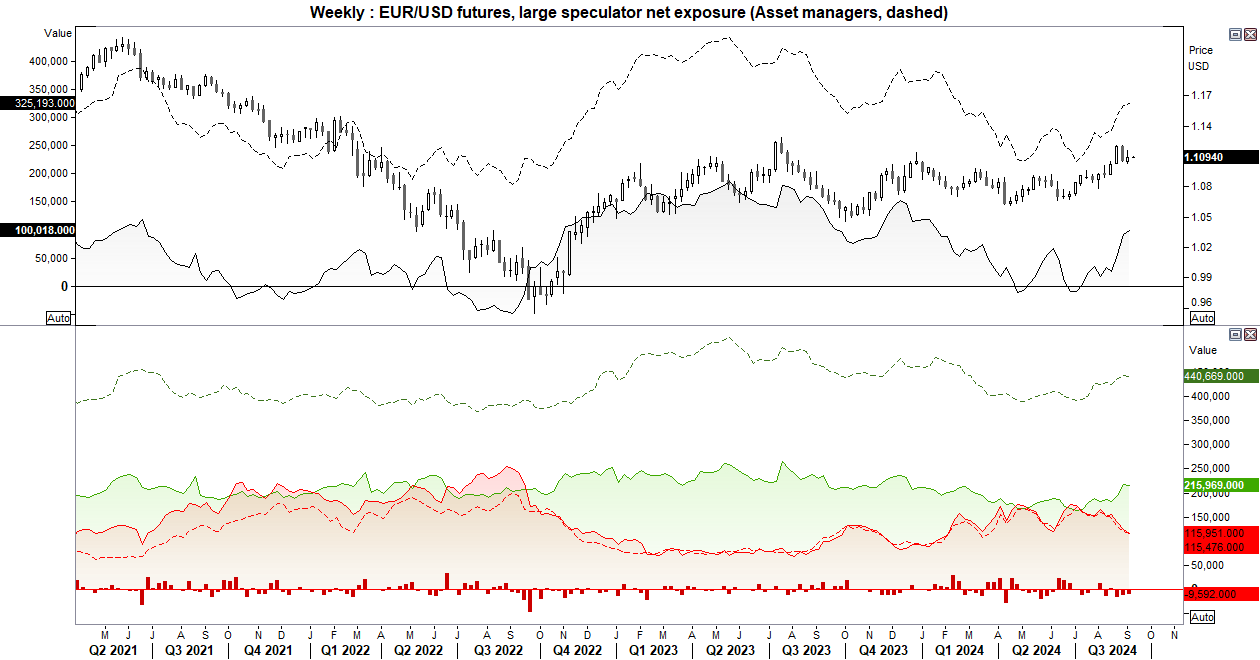

- Aumentaron también su exposición neta larga a futuros del EUR/USD hasta alcanzar un máximo de 34 semanas. A su vez, los gestores de activos alcanzaron un máximo de 30 semanas.

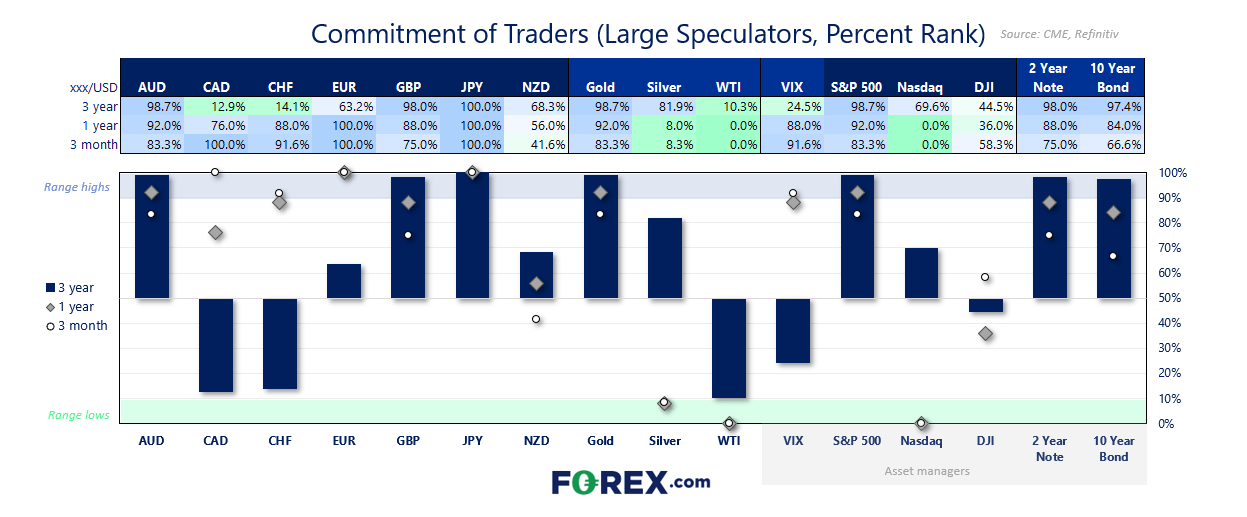

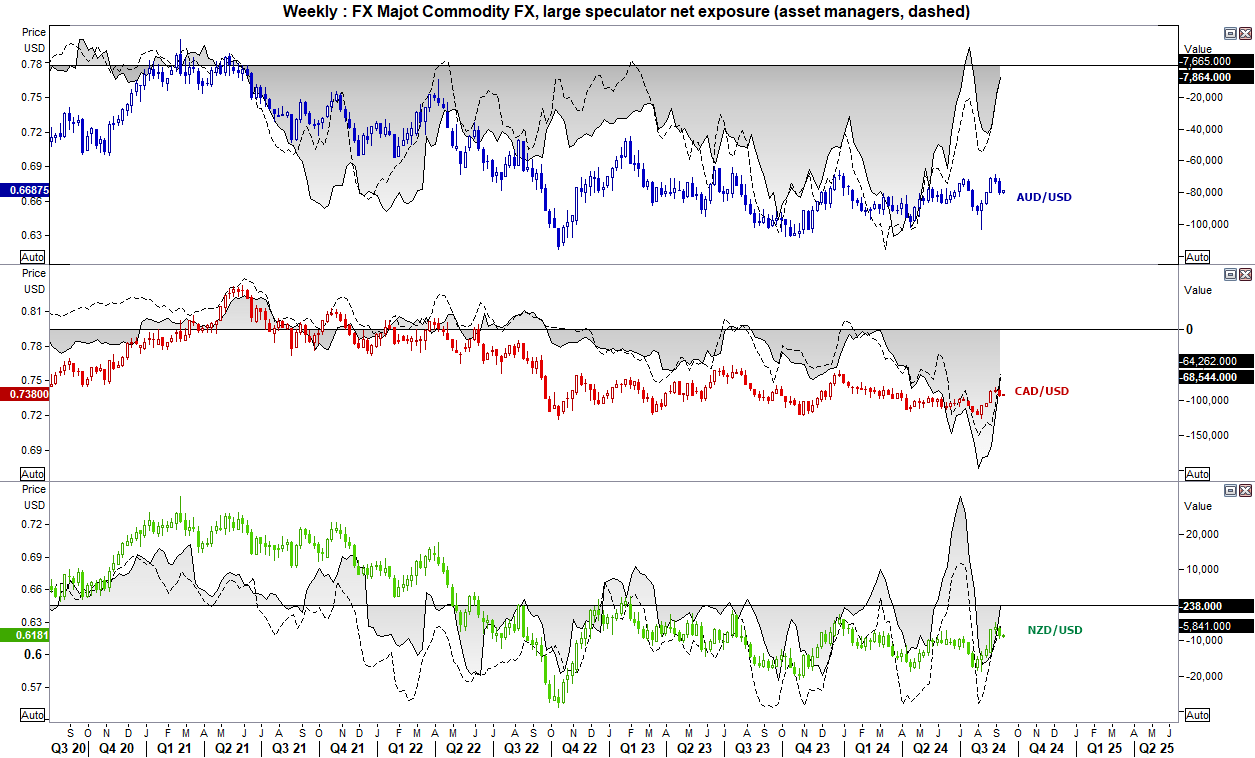

- Los traders continuaron reduciendo su exposición neta corta a FX de materias primas (AUD, CAD, NZD), mientras que los gestores de activos y los grandes especuladores aumentaron sus largas y redujeron sus cortas.

- Los grandes especuladores estuvieron a punto de pasar a una exposición neta larga en futuros del NZD/USD, con una exposición neta corta de tan solo -238 contratos.

- Sin embargo, el ambiente de risk off a finales de la semana pasada deja entrever que la exposición neta corta en las FX de materias primas aumentó probablemente ya después de la recopilación para el informe.

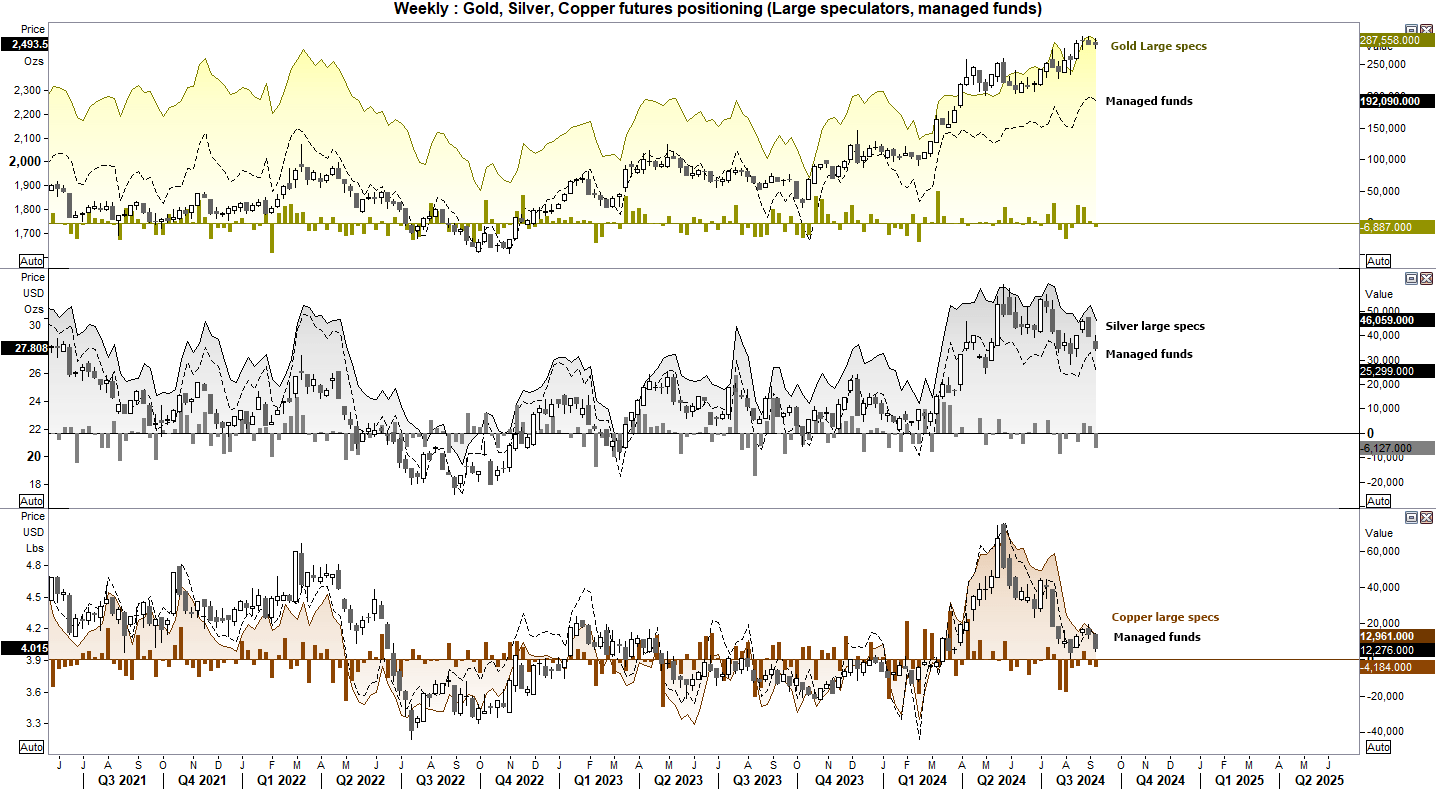

- La exposición neta larga a futuros del oro, la plata y el cobre fue más baja en ambos grupos de traders antes del informe de NFP.

- Los gestores de activos redujeron su exposición neta larga a futuros del Nasdaq a su nivel menos alcista desde noviembre.

- Los grandes especuladores redujeron su exposición neta larga a futuros del petróleo crudo WTI a su ritmo menos alcista desde febrero.

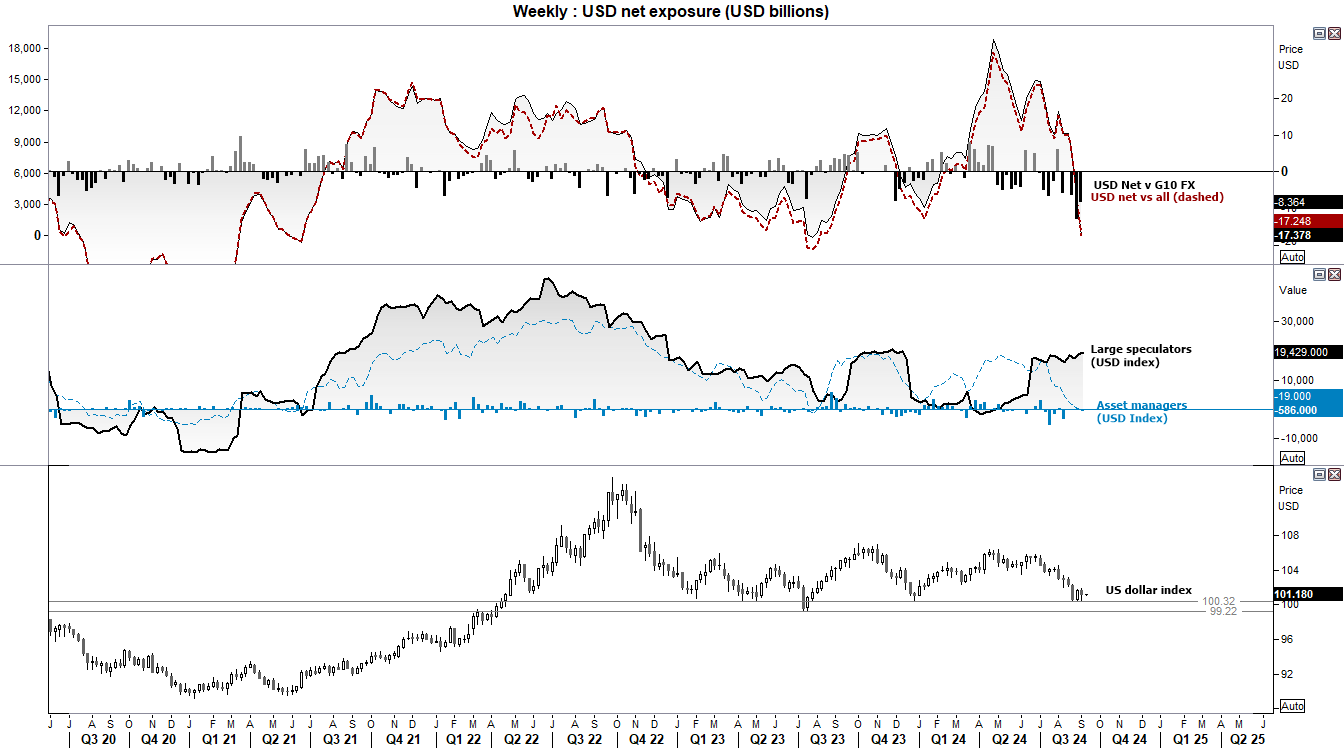

Posición del dólar estadounidense (datos del IMM) (informe COT):

Los gestores de activos se dejaron caer hacia una exposición neta corta en el índice dólar estadounidense de forma muy ajustada, en -586 contratos. Las bajadas recientes vinieron motivadas, principalmente, por un aumento de las apuestas en corto, creciendo las brutas cortas a su nivel más alto desde julio de 2023. Aún así, los grandes especuladores aumentaron su exposición neta larga a futuros del índice dólar estadounidense a su nivel más alto desde diciembre.

Si echamos un vistazo a la posición del USD a lo largo de todos los contratos de futuros, los traders aumentaron su exposición neta corta en 8400 millones, hasta una neta corta de -17 400.

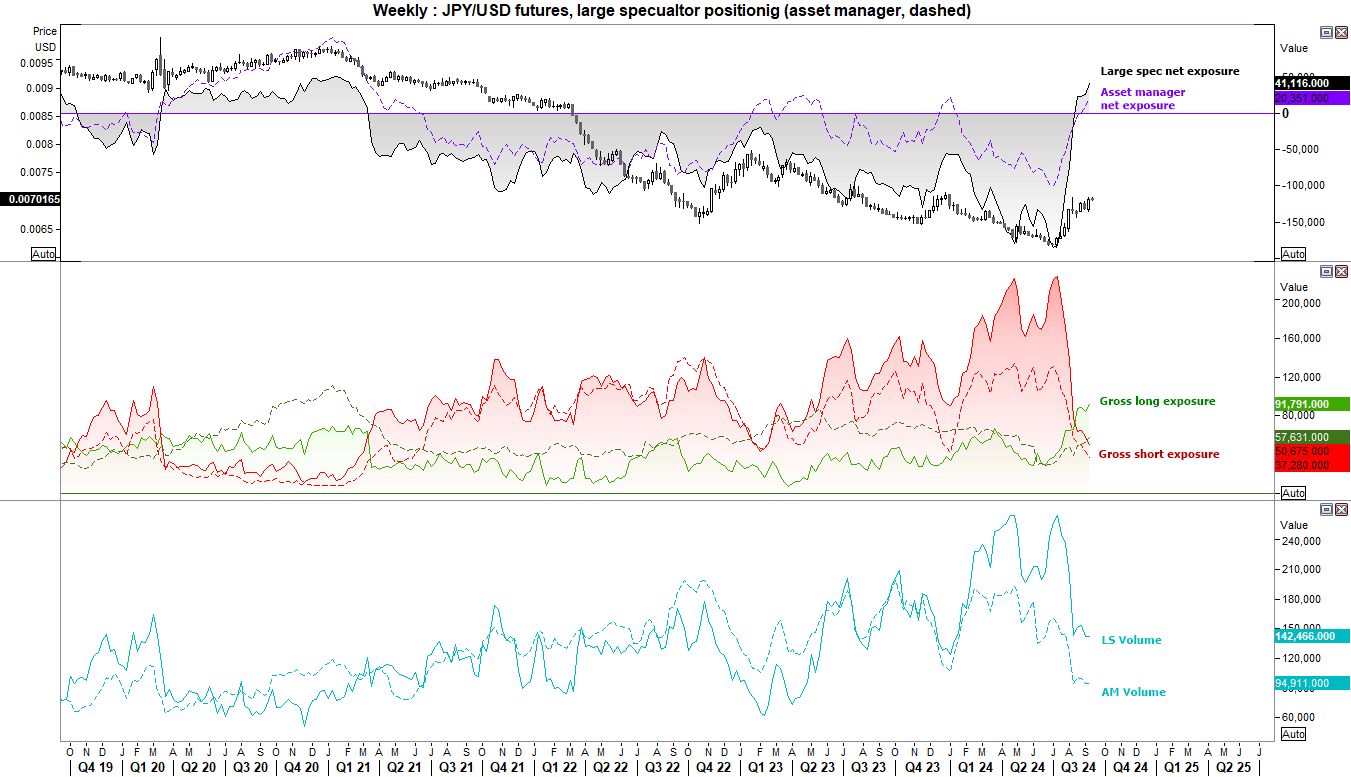

Posición del JPY/USD (futuros del yen japonés) (informe COT):

En lo que respecta al yen, la prioridad fue la seguridad: los grandes especuladores aumentaron su exposición neta larga a futuros del yen por cuarta semana y los gestores de activos, por tercera. Sin embargo, los volúmenes generales de ambos grupos de traders se mantuvieron relativamente bajos. Vale la pena señalar que las brutas largas están remontando, mientras que las cortas disminuyeron, lo que nos indica que se muestran alcistas con precaución en este par de divisas.

El BoJ ofreció más señales de tono halcón la pasada semana, algo que encaja bien con la semana de envolvente alcista que se formó en el yen. Sin embargo, debemos recordar que podrían retirar de nuevo ese tono si los índices de Wall Street continúan en caída, tal y como ya lo hicieran hace unas pocas semanas, cuando el yen se debilitaba. Si Wall Street evita una corrección abrupta, el USD/JPY podría ser capaz de continuar a la baja, coincidiendo con el sentimiento que despierta.

Posición del EUR/USD (futuros del euro dólar) (informe COT):

Tanto los grandes especuladores como los gestores de activos aumentaron su exposición neta larga a futuros del EUR/USD hasta máximos de, respectivamente, 34 y 30 semanas. En ambos casos, sin embargo, la exposición bruta larga se vio reducida, aunque la exposición corta se reducía a un ritmo mayor para empujar al alza la neta larga. No es el escenario ideal para los alcistas, pues ambos grupos están evitando riesgos. Teniendo el cuenta la reversión bajista de dos barras de la semana anterior («de cielo tapado») después de un movimiento extendido, quizás el EUR/USD sufra para volver a testear pronto sus máximos, a menos que el USD continúe rodando.

Futuros de FX de materias primas (AUD, CAD, NZD) (informe COT):

Los traders estuvieron muy cerca de pasarse a una exposición neta larga en futuros del NZD/USD y presenciamos el conocido patrón de disminución de la exposición corta frente al CAD y el AUD. El impulso fue contra las tres divisas de materias primas en la segunda mitad de la semana pasada, por lo que no puedo evitar sospechar que el interés corto remontará, sobre todo si vemos que se intensifica una corrección en Wall Street.

Futuros de metales (oro, plata, cobre) (informe COT):

Es interesante observar que tanto los grandes especuladores como los gestores de activos redujeron su exposición neta larga a futuros del oro, la plata y el cobre en vísperas del informe de nóminas no agrícolas del viernes. Todos estos tres metales cotizaron a la baja después del mismo. Al igual que anteriormente, el oro se sostuvo, a pesar de cerrar la semana a la baja, y los traders se mantienen fuertemente alcistas en general, aunque haya sido ligeramente menos durante la semana.

Aún así, existe la posibilidad de que ambos grupos de traders puedan pasarse a una exposición neta corta en futuros del cobre. Es por ello que continúa siendo mi corta preferida de entre estos tres metales (al igual que el Nasdaq es mi corta preferida de entre los índices de Wall Street).

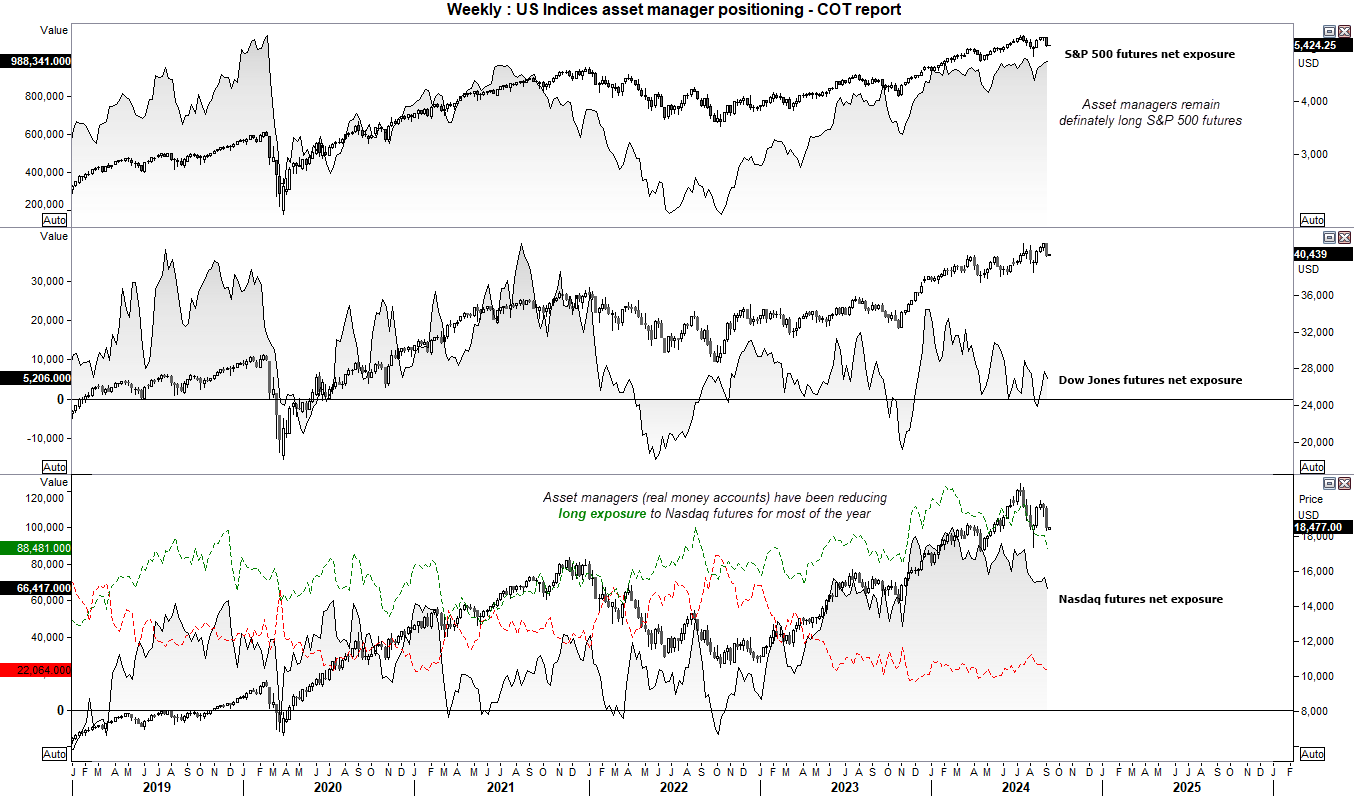

Posición de los índices de Wall Street (S&P 500, Dow Jones y Nasdaq 100) (informe COT):

En semanas recientes señalé que el Nasdaq era mi corta preferida de entre los tres índices de Wall Street en épocas de confusión. La semana pasada vino a reforzar esta preferencia. El Nasdaq no solamente cayó casi un 6 % la semana pasada, sino que los gestores de activos habían reducido su exposición neta larga a su nivel menos alcista desde noviembre.

Sin embargo, esto se produjo, principalmente, por las coberturas de largas, aunque la exposición bruta corta también fue más baja entre los gestores de activos la semana pasada. Tanto los grandes especuladores como los gestores de activos redujeron, también, sus exposiciones larga y corta a futuros del Dow Jones. Aún así, los gestores de activos continuaron desafiantemente largos en futuros del S&P 500 y los grandes especuladores aumentaron su exposición bruta larga (aunque se mantuvieron en neta corta).

En resumen, si estamos ante una corrección más profunda, las cortas del Nasdaq continuarán siendo mis preferidas, pues las cuentas de dinero real (gestores de activos) estuvieron retirando inversiones de este durante la mayor parte del año.