- Las materias primas están mostrando una reacción asimétrica ante las fluctuaciones del USD.

- Cuando el USD se atenúa, los precios de las materias primas suelen subir con fuerza.

- Los futuros de bonos estadounidenses pueden ofrecer una buena señal sobre los riesgos direccionales para el USD y para los precios de las materias primas.

- El oro, la plata y el cobre parecen constructivos, incluso antes de cualquier señal definitiva por parte del USD.

Las materias primas están encantadas con la debilidad actual del USD

Es difícil ignorar lo sensibles que son las materias primas a los movimientos actuales del dólar estadounidense. Tomemos como ejemplo la acción del precio el jueves, cuando el aumento inusualmente grande en las peticiones de subsidio por desempleo de EE. UU. repartió grandes ganancias por todo el sector, regresando el oro, la plata y el cobre a sus máximos de lo que va de año.

Esta asimétrica reacción da idea de hasta qué punto el dólar ha actuado como freno de mano de los precios de las materias primas durante este año, limitando lo que hubiera sido un rebote espectacular. También nos hace preguntarnos qué podría ocurrir si la fortaleza del dólar se derrumbara. A menos que el derrumbe viniera acompañado por un miedo amplificado a una recesión global, uno pensaría que los precios de las materias primas podrían echar a volar.

El USD se ve muy influenciado por las expectativas de recortes por parte de la FED

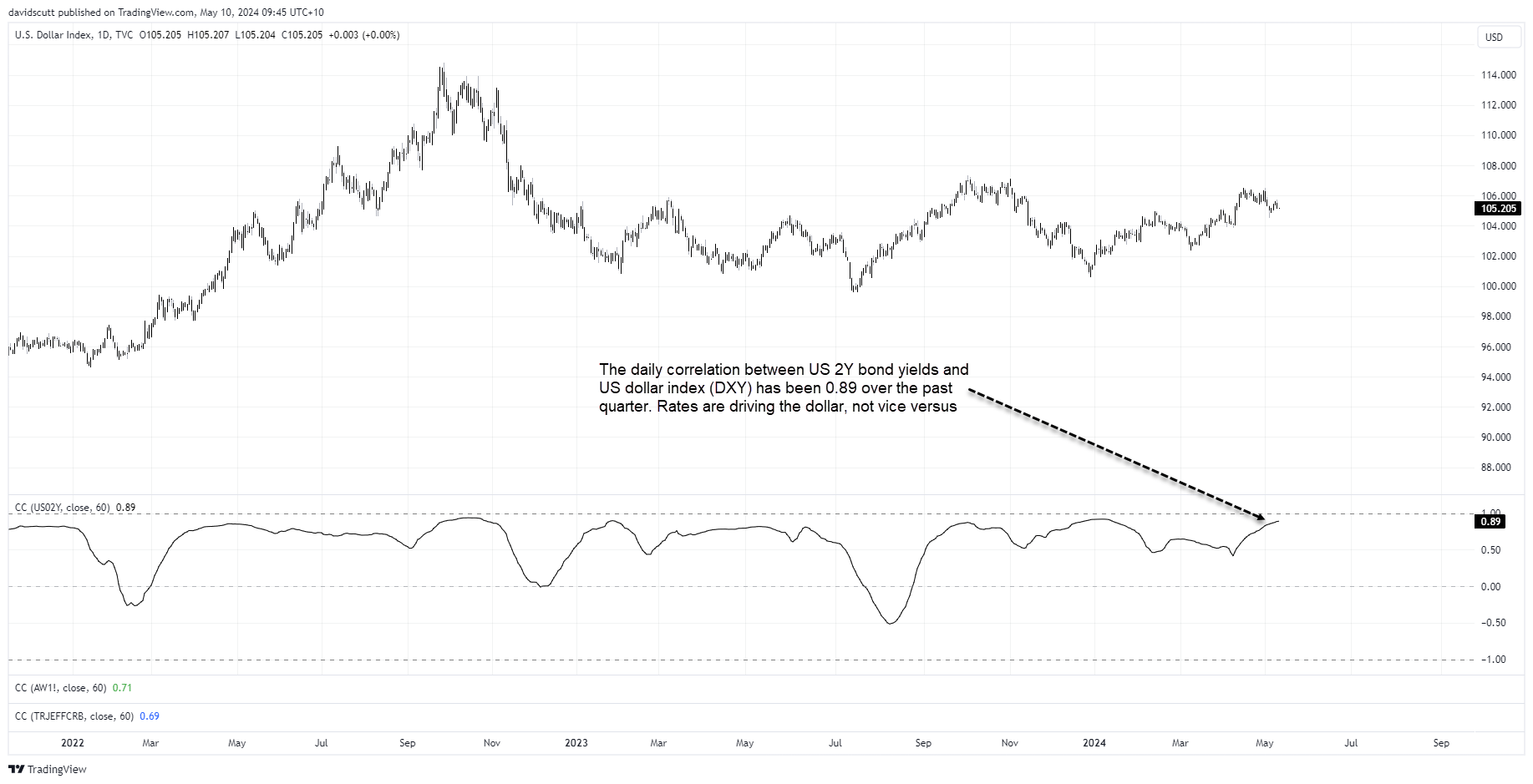

Al evaluar estas perspectivas, hay peores indicadores de mercado a los que atender que la frontal de la curva de bonos estadounidenses. Tal y como muestra este gráfico, la correlación diaria entre el índice dólar estadounidense y los rendimientos de bonos a dos años durante el último trimestre se sitúa en el 0,89, lo que sugiere que el dólar suele seguir los movimientos de la frontal de la curva estadounidense.

Cuando los rendimientos caen, el dólar suele caer, y viceversa.

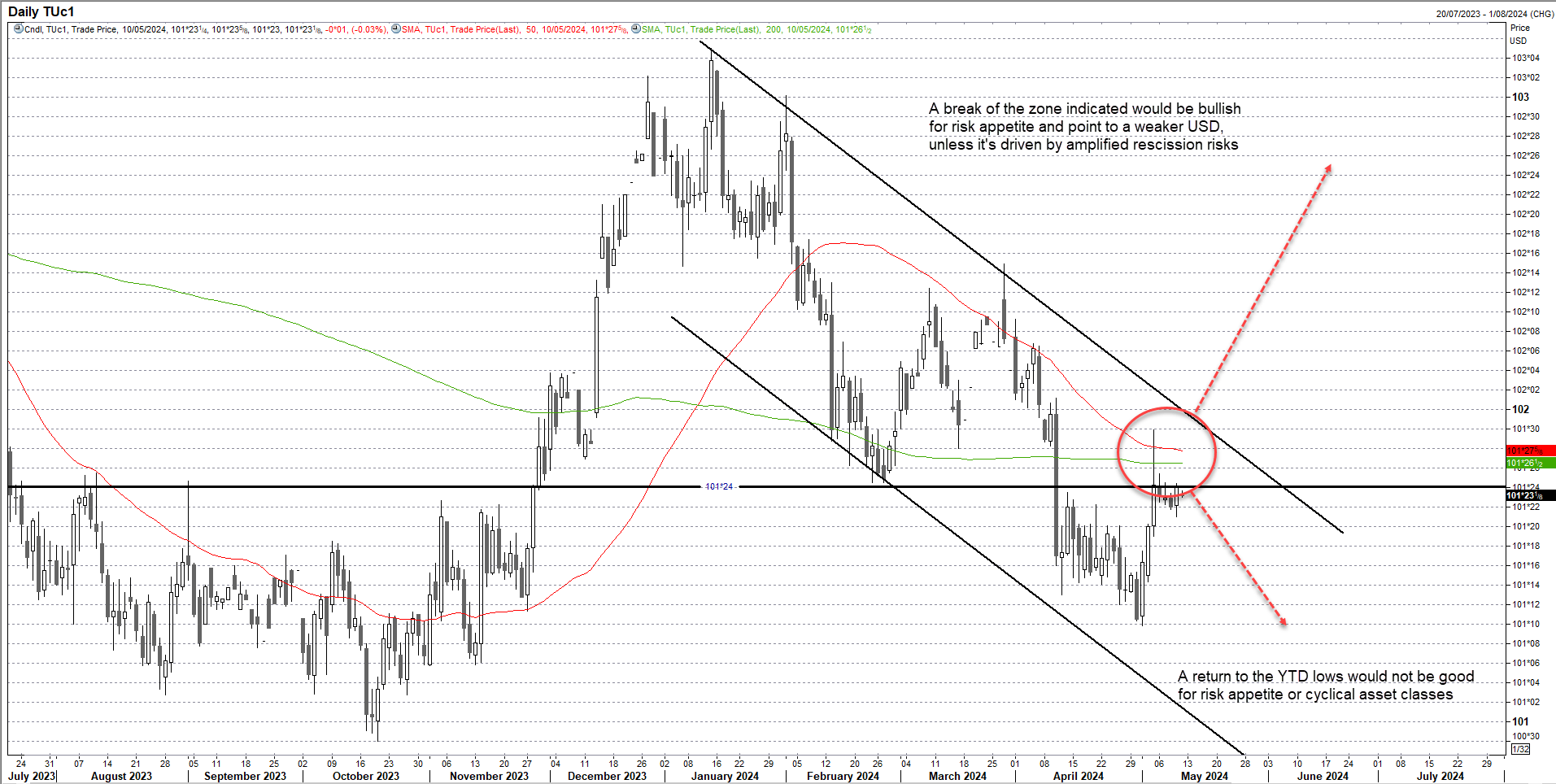

El dato de IPC de EE. UU. será un momento clave para los futuros de bonos estadounidenses a dos años

Teniendo en cuenta la fuerte relación positiva entre ambos, estaré prestando mucha atención a los movimientos en los futuros de pagarés a dos años del Tesoro de EE. UU. En un artículo publicado anteriormente esta misma semana, describía este instrumento como un «filtro de ruido» para calibrar los ajustes de trading en mercados que involucren directamente al USD o en los que el dólar pueda ser muy influyente.

Como estamos siguiendo un mercado de alta liquidez que mide precios más que rendimientos, considero que los futuros de pagarés pueden combinar el análisis fundamental y el técnico para una lectura clara de los riesgos direccionales para las tasas y la divisa estadounidenses.

Ahora mismo, el jurado continúa deliberando sobre si estamos presenciando un punto de inflexión para el gran dólar con los futuros manteniéndose cerca de la resistencia horizontal clave, con los promedios móviles de 50 y 200 días situados justo por encima. Esta zona se revela como importante en lo que respecta a los riesgos direccionales para el dólar y para las tasas a corto plazo, logrando repeler la ruptura al alza intentada el pasado viernes tras la publicación de unos datos de nóminas y de PMI de servicios del ISM más tenues de lo esperado.

Fuente: Refinitiv

Ignoro en qué dirección romperán los futuros a partir de este momento y, honestamente, no me importa, pero sí reaccionaré a los síntomas cuando finalmente se presenten.

Si los futuros rompen al alza, se estará apuntando a un USD más tenue y a un apetito de riesgo más sólido, siempre y cuando ello no venga acompañado de miedo ante una recesión. Pero si los futuros cambian el rumbo y vuelven a empujar hacia los mínimos de lo que va de año, se daría una situación problemática para el apetito de riesgo y para los activos cíclicos porque implicaría un riesgo creciendo de que no se produzcan recortes de tasas por parte de la FED este año.

Echando un vistazo al calendario de eventos macro de la próxima semana, parece que el informe de IPC de EE. UU. puede ser el catalizador para generar la señal que resulte de este indicador. Pero esto es solo una intuición; la señal podría llegar de cualquier otro catalizador que no resulte obvio.

Dado que espero la señal en relación a las tasas y al dólar, mi sesgo es al alza para materias primas tales como el oro, la plata y el cobre.

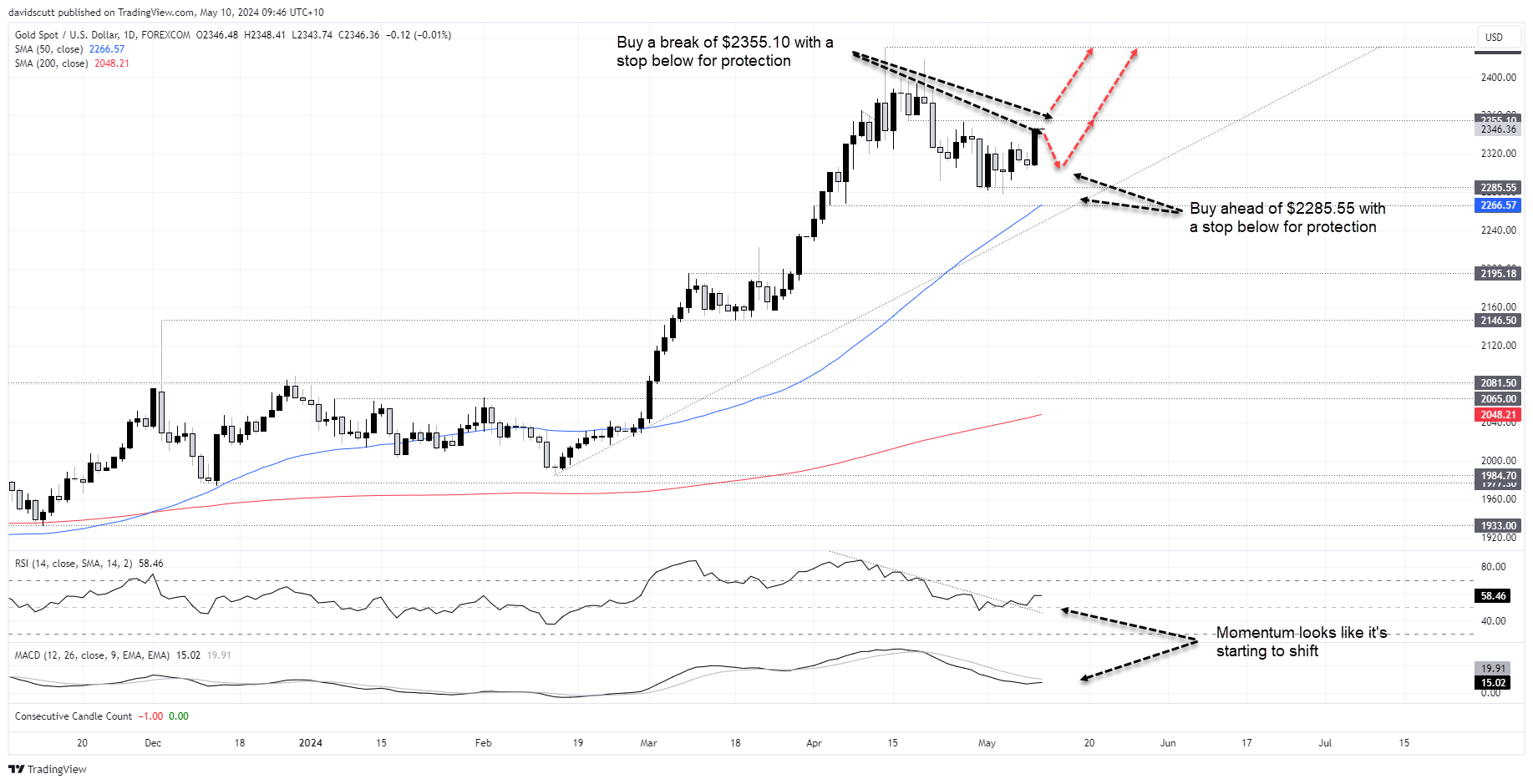

El oro se muestra fuerte

El oro se muestra muy fuerte en los gráficos, continuando con su consolidación por encima de los máximos históricos dentro de una tendencia alcista más amplia. Con un RSI rompiendo su tendencia bajista y una media moviente de convergencia/divergencia (MACD) aparentando que pronto puede cruzarse desde abajo, el impulso parece ser el de moverse al alza una vez más. Habiendo intentado y no conseguido en múltiples ocasiones en mayo la ruptura por debajo de los $2285, este podría ser un buen nivel de entrada para las largas si el precio regresa a ese valor. Podría colocarse un stop por debajo de ese nivel por protección.

Como alternativa, si el precio consigue un punto de apoyo por encima de los $2355,10, este podría ser también un buen nivel de entrada, permitiendo un stop por debajo y persiguiendo un retesteo del máximo de 2024 por encima de los $2430.

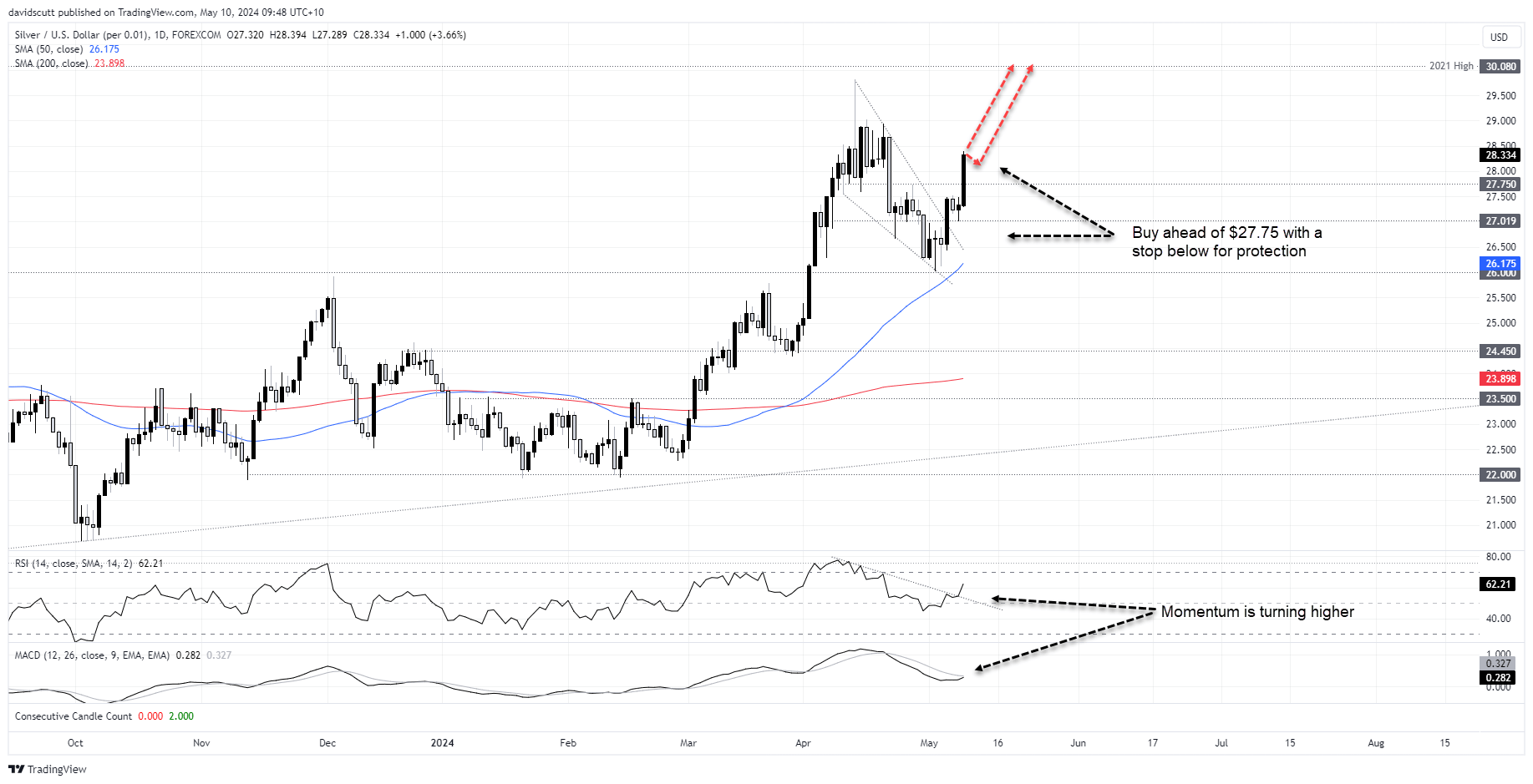

Y la plata, aún más

Podríamos afirmar que la plata parece el mercado más alcista entre los metales básicos y preciosos. Rompió anteriormente este mes desde la cuña descendente antes de eliminar los niveles de resistencia menor en los $27 y los $27,75. Con la MACD cruzándose desde abajo y el RSI rompiendo su tendencia bajista, se está acumulando impulso al alza.

Aquellos que se planteen establecer largas podrían comprar ahora o esperar a un posible retroceso hacia los $27,75, permitiendo, por protección, un stop-loss por debajo. El objetivo inicial podría ser el máximo de lo que va de año, en torno a los $27,75, no muy lejos del máximo de 2021, en los $30,08.

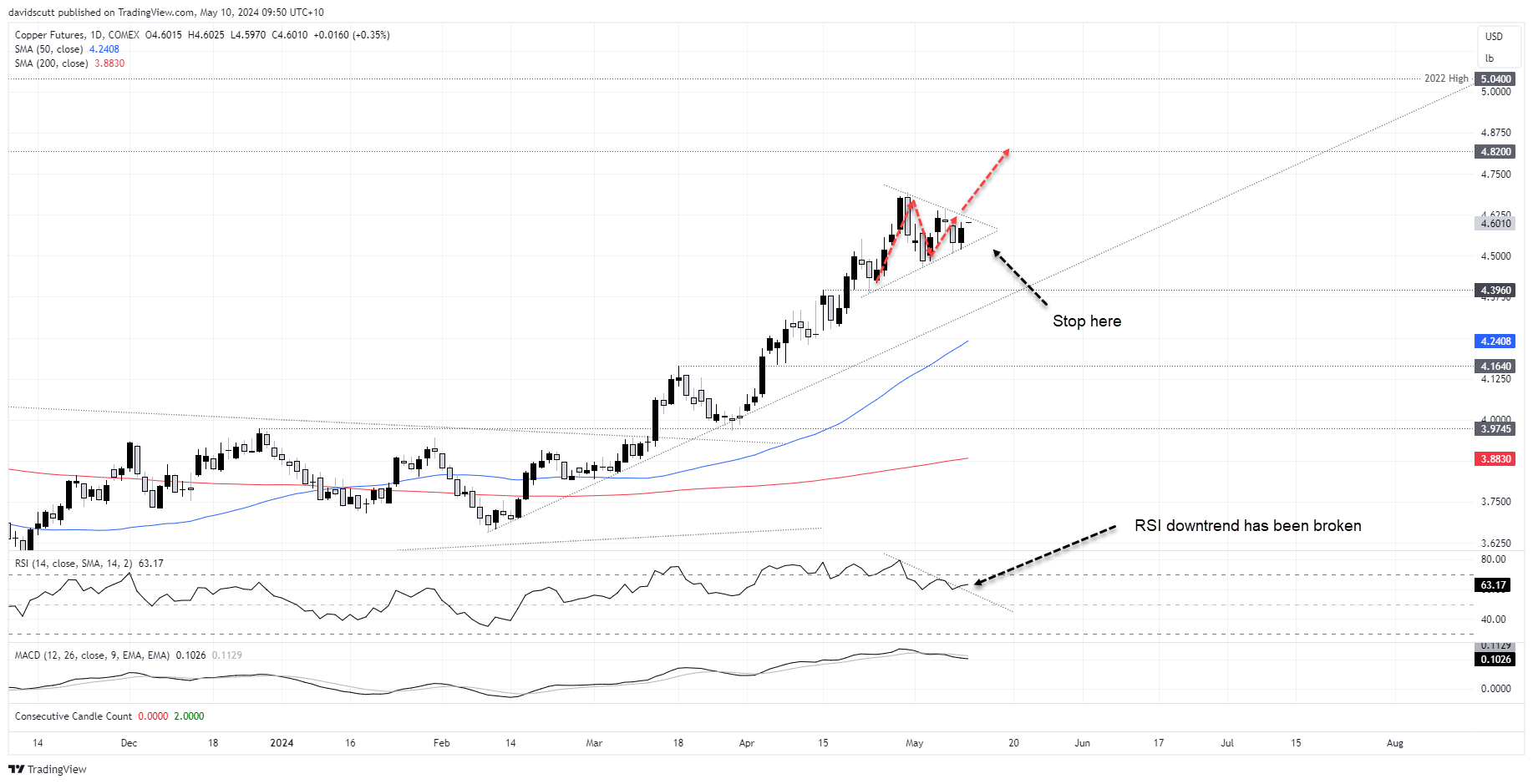

El cobre se está consolidando

El cobre se sitúa en una formación de banderín con una tendencia alcista más amplia que se remonta a febrero. Con el RSI rompiendo su tendencia bajista, el impulso podría estar a punto de virar al alza, apuntando a la posibilidad de una ruptura alcista del banderín y abriendo la puerta a un posible movimiento más allá del máximo de lo que va de año, en torno a los $4,70, y hacia una zona de resistencia que comenzaría a partir de los $4,82. El máximo de 2022 en los $5,04 se sitúa justo por encima.

Si estos ajustes de trading alcista funcionan, usaré el síntoma ofrecido por las tasas estadounidenses a corto plazo para determinar si recortar, mantener o aumentar cuando proceda.