Posiciones en el mercado según el informe COT a martes 7 de mayo de 2024:

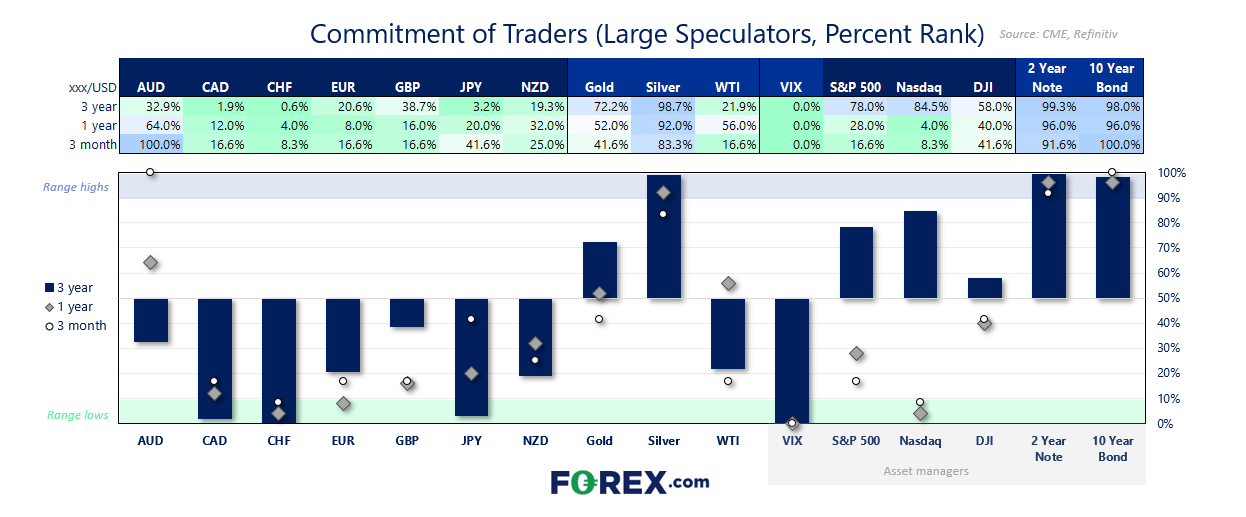

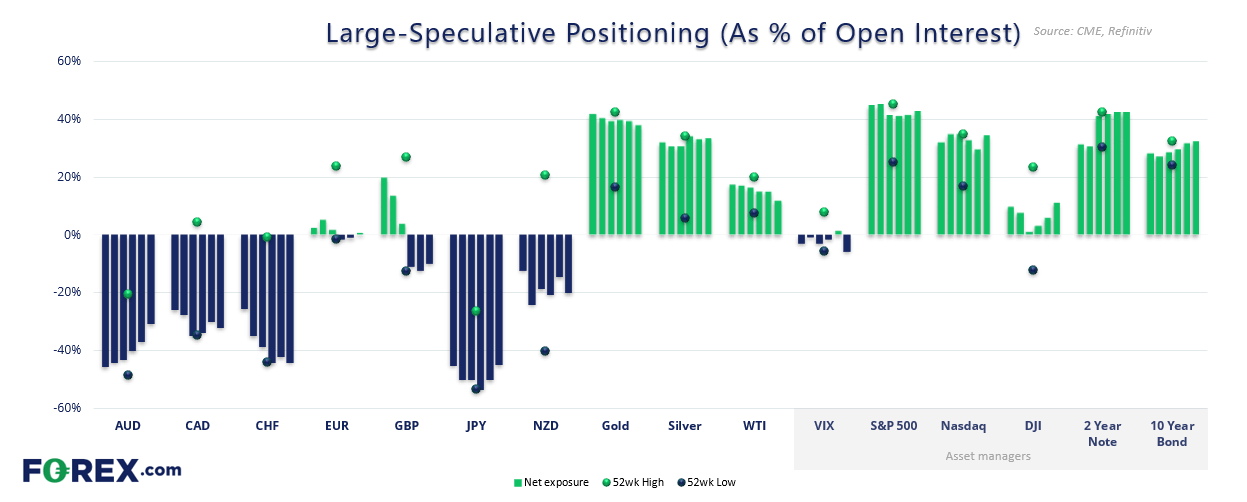

- La exposición neta corta a futuros del USD/JPY cayó entre los grandes especuladores al ritmo semanal más rápido visto desde marzo de 2020.

- Los grandes especuladores cambiaron a una exposición neta larga de futuros del EUR/USD.

- Además, los grandes especuladores cambiaron también a una exposición neta larga en futuros del índice dólar estadounidense.

- Los gestores de activos parecen menos preocupados por los índices estadounidenses después de pasarse a una exposición neta corta a futuros del VIX.

- Incrementaron también la exposición neta larga al S&P 500, al Nasdaq y a futuros del Dow Jones.

- La exposición neta corta a futuros del AUD/USD entre los grandes especuladores cayó a un mínimo de catorce semanas.

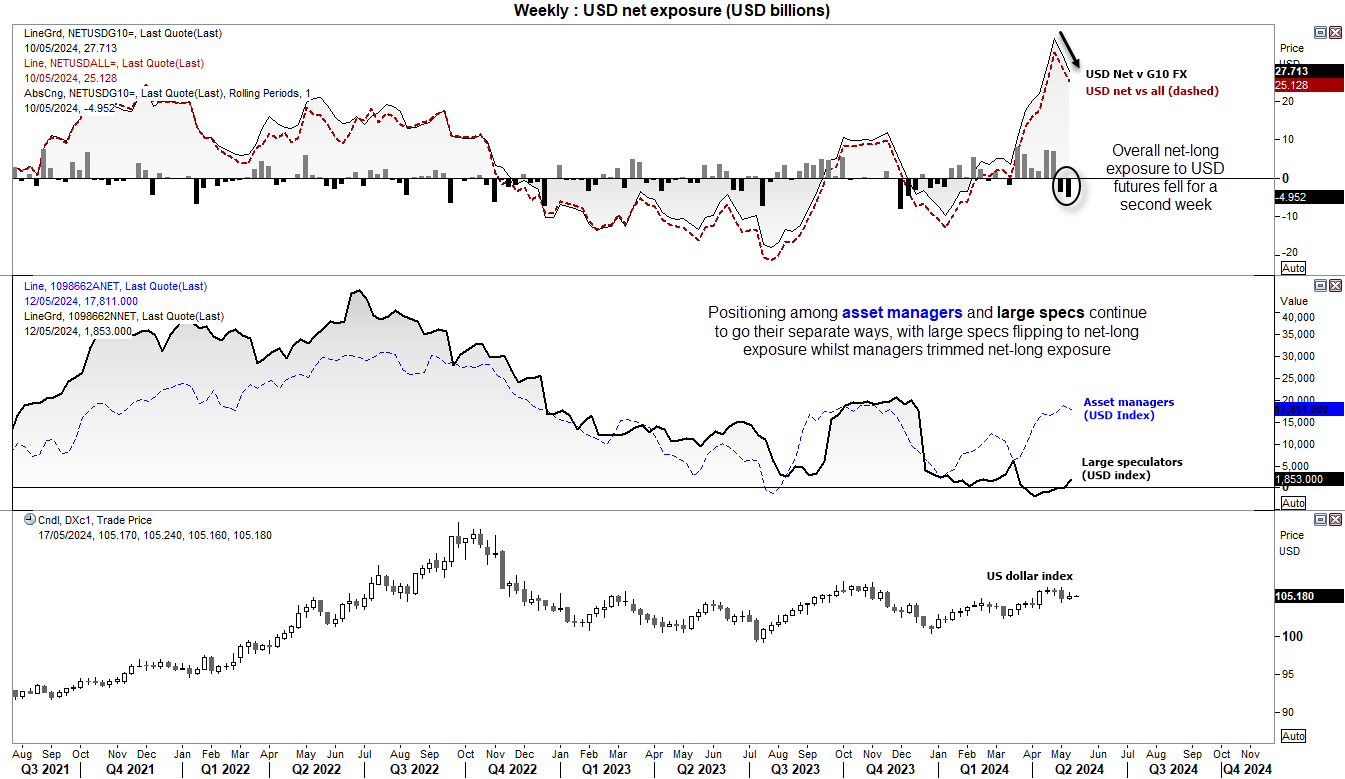

Posición del dólar estadounidense (datos del IMM) (informe COT):

La posición del dólar estadounidense continúa lanzando señales contradictorias. La exposición neta larga a futuros del USD y a las divisas Fórex del G10 disminuyó por segunda semana y los gestores de activos también redujeron sus largas. Sin embargo, los grandes especuladores cambiaron a una exposición neta larga.

Los trades prefieren los resultados de tipo binario porque pueden aportar claridad a sus expectativas y tendencias más limpias. La disparidad en las posiciones de trading puede deberse al hecho de que los traders están luchando, a la vez, con la narrativa de tasas altas por más tiempo y con las esperanzas de recortes de tasas.

Quizás deberíamos prestar más atención a la posición del USD en toda su dimensión que, hace apenas dos semanas, alcanzó su mayor nivel de exposición neta larga de casi cinco años. Esto es un aviso de sentimiento extremo.

En términos generales, creo que el USD tocó techo por ahora y que la inflación acabará comportándose. Se trata simplemente de que los traders quieren mucho en poco tiempo y reaccionan a cada pequeña información con un sesgo claramente orientado a datos débiles y con la esperanza de que se produzcan sus ansiados recortes de tasas.

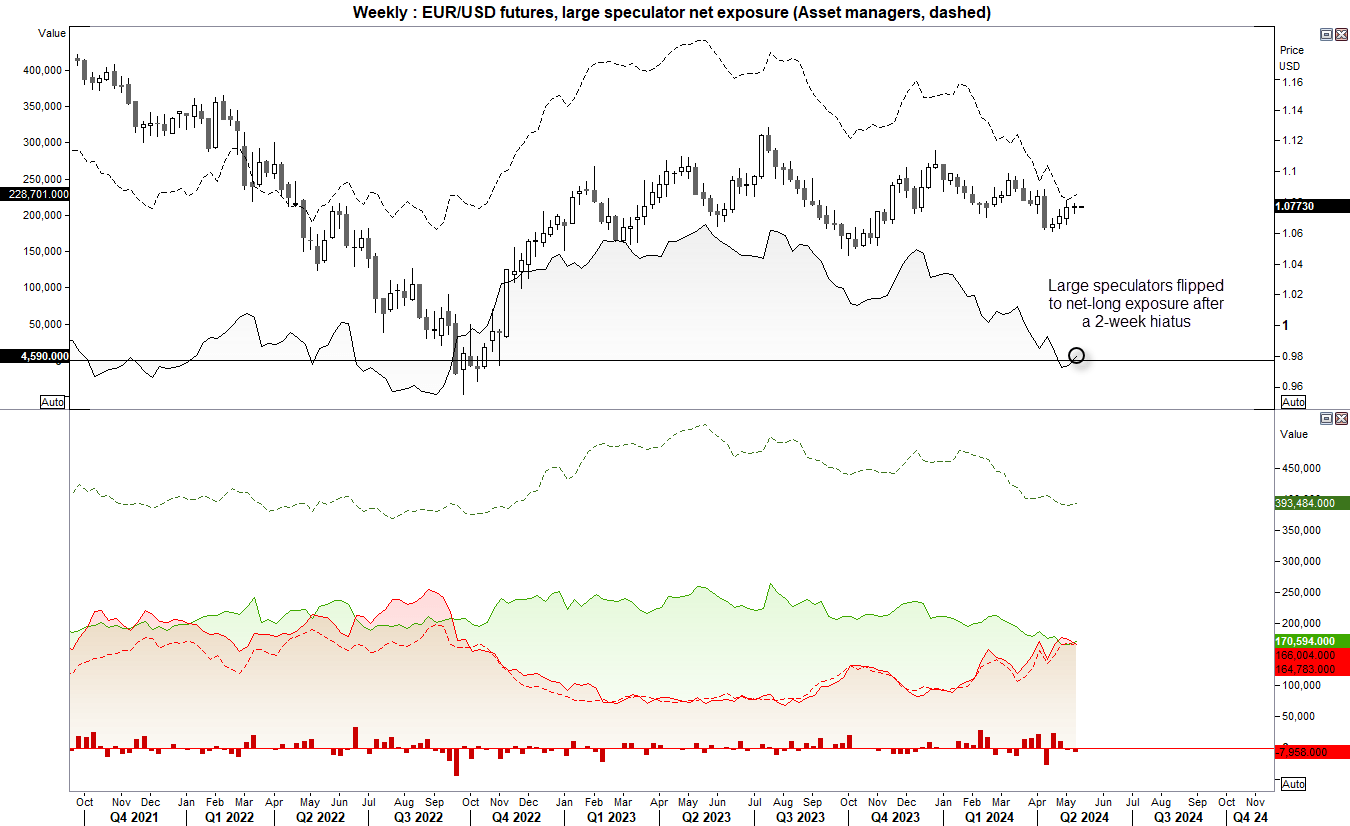

Posición del EUR/USD (futuros del euro dólar) (informe COT):

La posición del EUR/USD añade aún más confusión a los debates acerca del USD. Los grandes especuladores pasaron a una exposición neta larga después de apenas dos semanas en neta corta. Quizás haya algo de nerviosismo sobre si el BCE tendrá ocasión de recortar dos veces este año. Si los traders respaldan al euro se estaría indicando que el potencial de bajada podría estar limitado para el índice dólar estadounidense teniendo en cuenta que el euro representa en torno al 57 % de la cesta del índice dólar.

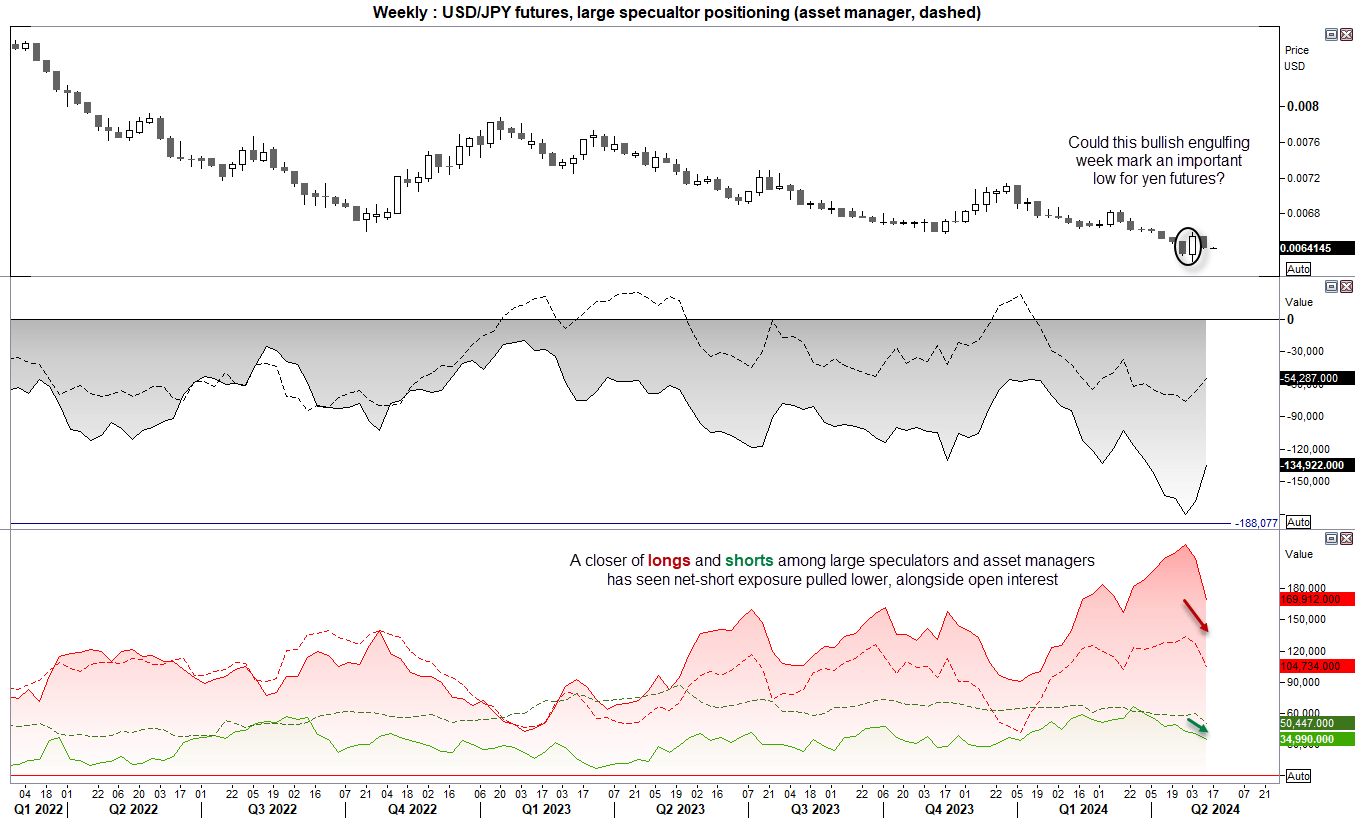

Posición del JPY/USD (futuros del yen japonés) (informe COT):

Surgió un patrón claro en los futuros del yen japonés: la exposición está viéndose recortada por alcistas y por bajistas. Los gestores de activos y los grandes especuladores fueron mucho más rápidos a la hora de cerrar sus cortas la semana pasada que la semana precedente, presenciando también una bajada notable de largas la semana pasada. Esto tiene sentido si tenemos en cuenta que se ha confirmado que el BoJ intervino en dos ocasiones, algo que convierte al yen en una patata caliente para algunos.

Lo más destacable de los datos del informe COT de la semana pasada es que los grandes especuladores recortaron su exposición bruta corta al ritmo más rápido visto desde marzo de 2020. Pese a que los gestores de activos recortaron solamente a su ritmo más rápido desde julio de 2023, las largas fueron también sacrificadas a un ritmo similar para mostrar así un menor apetito por especular en esta moneda en cualquiera de las direcciones. Esto coincide con una caída del interés abierto para todos los contratos de futuros.

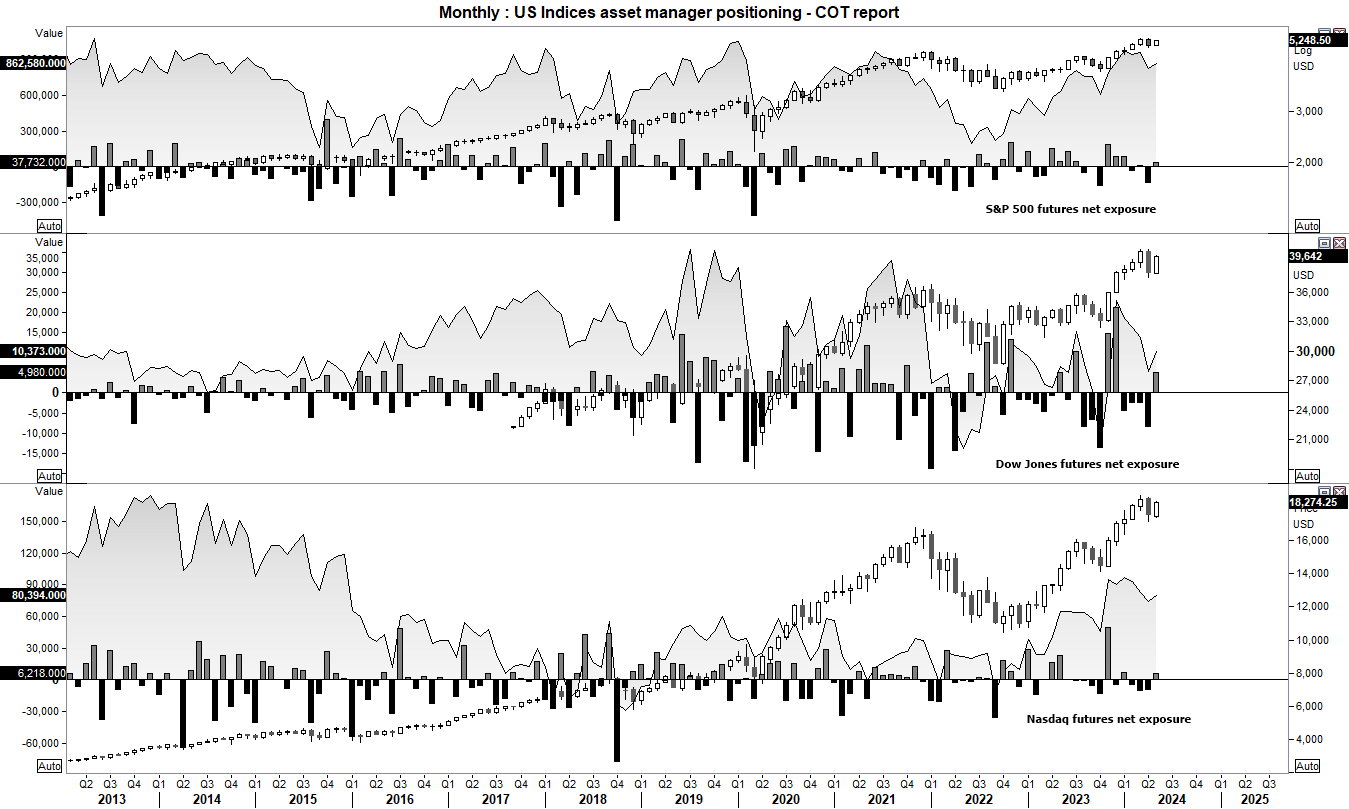

Posición de los futuros del S&P 500, el Nasdaq 100 y el Dow Jones (informe COT):

Los gestores de activos se abstuvieron de cambiar a una exposición neta corta en futuros del Dow Jones la semana pasada, aumentando en su lugar su exposición alcista por primera vez en cinco semanas. Los grandes especuladores y los gestores de riesgos redujeron sus cortas e incrementaron sus largas en el Dow Jones, aunque el escenario continuó siendo bastante contradictorio para el S&P 500 y el Nasdaq 100 para ambos grupos de traders.

En definitiva, los gestores de activos contuvieron su optimismo por los índices estadounidenses y esto puede verse reflejado en los precios, que subieron por tercera semana consecutiva. Ahora la pregunta es si el impulso alcista puede mantenerse y si los índices romperán hacia algún nuevo máximo récord. De los tres índices, los gestores de activos favorecen claramente el S&P 500 y, en segundo lugar, el Nasdaq 100. Aunque el Dow Jones sigue en neta larga, puede resultar mejor ir corto si el sentimiento vira a peor, teniendo en cuenta su decepcionante nivel de exposición neta larga.

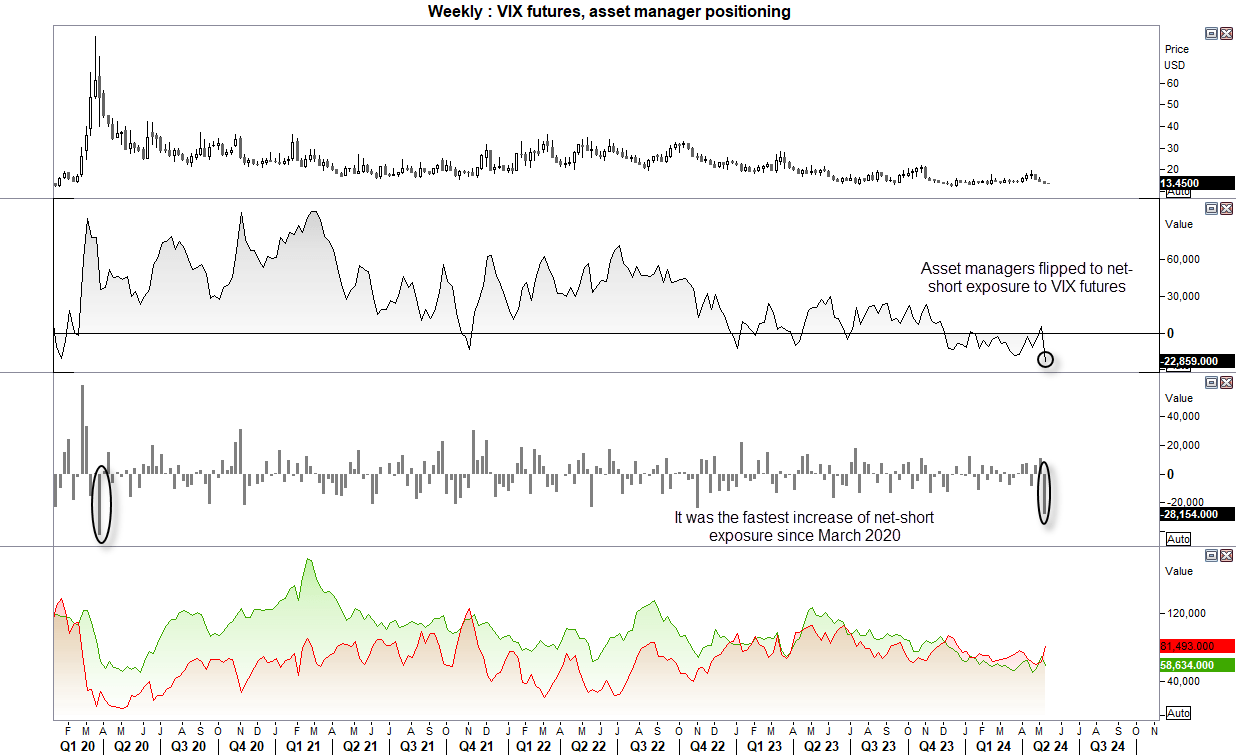

Posición de los futuros del VIX (informe COT):

Detecté un posible nivel de nerviosismo en la bolsa en el informe anterior, estando los gestores de activos cambiando a una exposición neta larga. No debí molestarme en apuntarlo porque, tan solo una semana después, cambiaron a una exposición neta corta. Lo que realmente llamó mi atención es que el aumento de exposición corta fue el más rápido en ritmo semanal desde marzo de 2020. Quizás esto indique que los índices bursátiles pueden no estar listos aún para ceder.

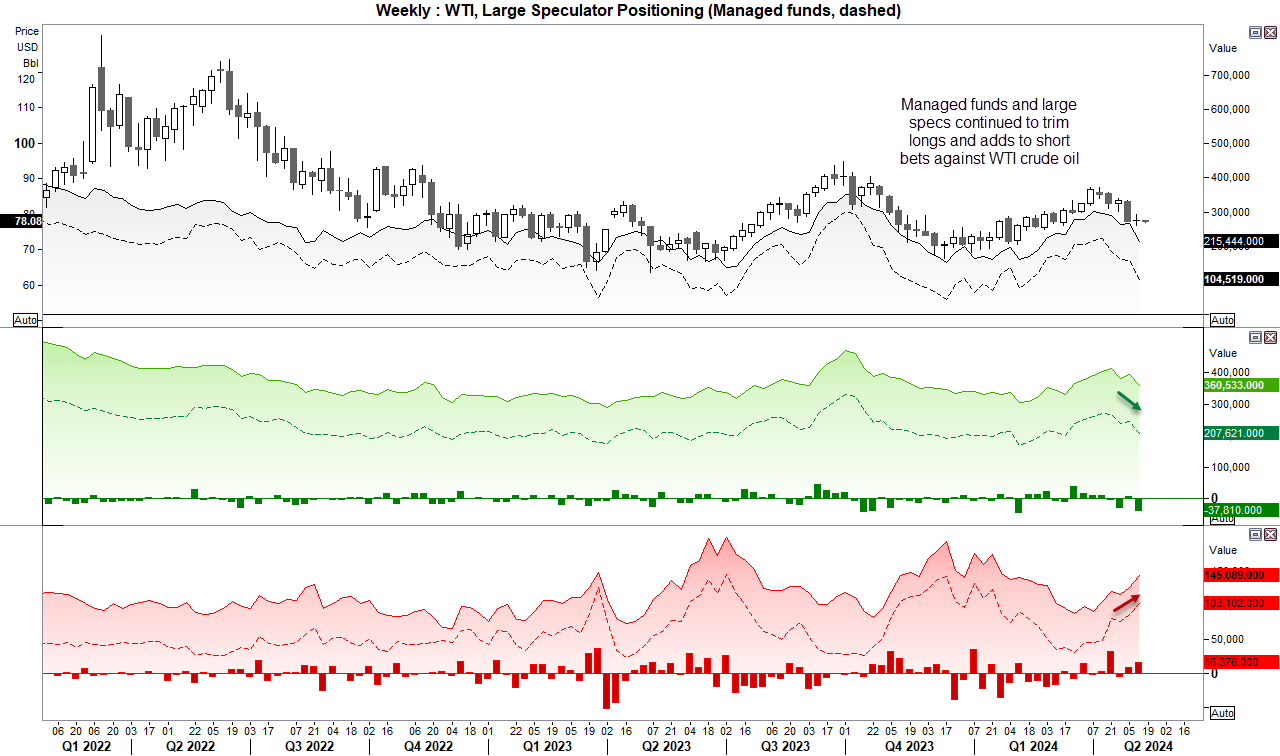

Posición del petróleo crudo WTI (informe COT):

Los traders de futuros continúan aumentando su exposición neta corta a futuros del petróleo crudo WTI, aunque los precios del petróleo siguen cerrando en plano la semana. Las cortas aumentaron y las largas fueron recortada entre los grandes especuladores y los gestores de activos, lo que sugiere que se esperan unos precios más débiles de aquí en adelante.

Aún así, el petróleo crudo WTI tuvo una rápida ola de ventas el viernes después de testear los $80, sugiriendo una fuerte resistencia a corto plazo. Sin embargo, y puesto que vimos a los precios retraerse más de un 12 % desde su máximo de abril y antes del mínimo de la semana pasada, mi sesgo sigue siendo el de que se produzca, al menos, un rebote temporal por encima de los $80 a su debido tiempo. Sobre todo si el USD se debilita más.