Pronóstico del dólar: tras el informe de empleo estadounidense más débil, el dólar cayó inicialmente en todos los ámbitos, pero rápidamente se recuperó a niveles previos a las NFP antes de volverse positivo. Los inversores probablemente se preguntaban cuánto de la debilidad ya se había descontado, especialmente porque la anticipación de un recorte de tasas de 50 puntos básicos disminuyó después de que Williams de la FED adoptara un tono cauteloso en su discurso. Waller de la FED también tenía previsto hablar más tarde. Mientras tanto, los rendimientos de los bonos se recuperaron después de una caída inicial, y el oro retrocedió desde sus máximos, tras haberse acercado a un nuevo pico histórico más temprano en el día. Los índices bursátiles mostraron un repunte, aunque aún está por verse si pueden mantener sus ganancias de cara a la sesión estadounidense. Los inversores ahora tienen una gran incertidumbre sobre si la FED implementará un recorte de tasas de 25 o 50 puntos básicos. El informe del IPC de EE. UU. de la próxima semana será la última publicación importante antes de la reunión del FOMC el 18 de septiembre y podría ser el factor decisivo.

Con los débiles datos de las NFP, la FED puede verse bajo una creciente presión para recortar las tasas más pronto que tarde

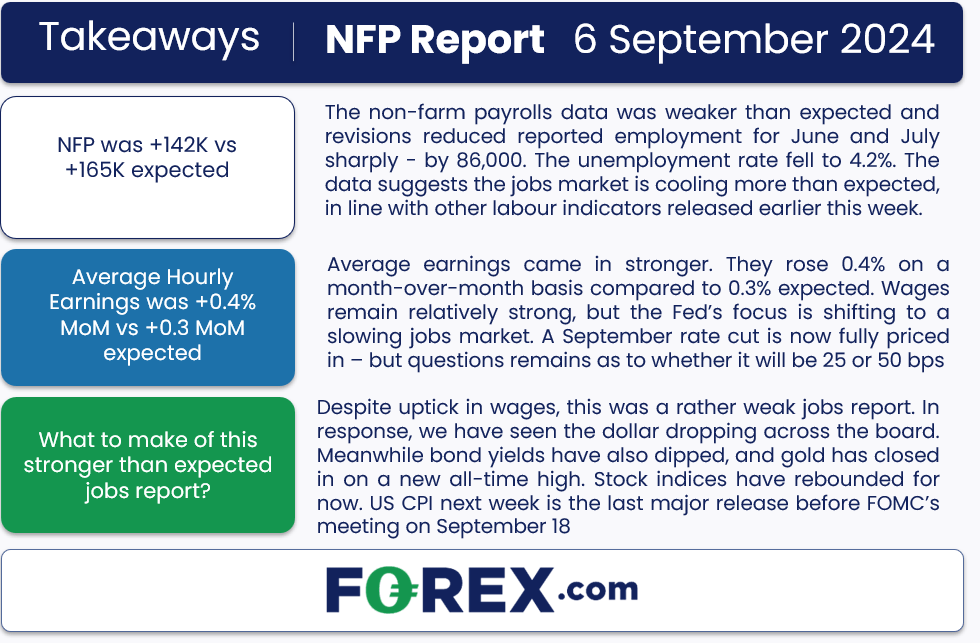

Aunque los salarios experimentaron un ligero aumento, el informe de empleo fue decepcionante. La cifra principal reveló una modesta incorporación de solo +142 000 empleos no agrícolas en agosto, por debajo de los +165 000 esperados. Además, las importantes revisiones a la baja redujeron las cifras de empleo de junio y julio en un total combinado de 86 000.

Los datos de las nóminas no agrícolas resultaron significativamente más débiles de lo previsto, especialmente si se tienen en cuenta las revisiones, lo que indica que el mercado laboral se está enfriando más de lo esperado, en consonancia con otros indicadores laborales publicados a principios de esta semana. Si bien agosto mostró un desempeño débil, la revisión del informe de julio, que ya era débil, reveló que el empleo solo creció en 89 000 en ese mes, lo que marca el informe de empleo más débil desde los días de la pandemia de diciembre de 2020. La contratación en el sector privado ahora promedia solo +96 000 en los últimos tres meses, por debajo del promedio de tres meses de 146 000 en julio. Una tendencia preocupante. Con el mercado laboral debilitándose más de lo previsto, la FED está bajo una creciente presión para recortar las tasas pronto.

El único aspecto positivo para el dólar fue el crecimiento salarial más fuerte de lo esperado, con un aumento de las ganancias promedio del 0,4 % mes a mes, superando el pronóstico del 0,3 %. Si bien los salarios siguen siendo sólidos, la atención de la FED se está desplazando hacia la desaceleración del mercado laboral. El recorte de tasas en septiembre ya está plenamente incorporado en los precios, pero sigue habiendo incertidumbre sobre si será de 25 o 50 puntos básicos. Se espera que el informe del IPC de la próxima semana brindará más claridad sobre la decisión de la FED.

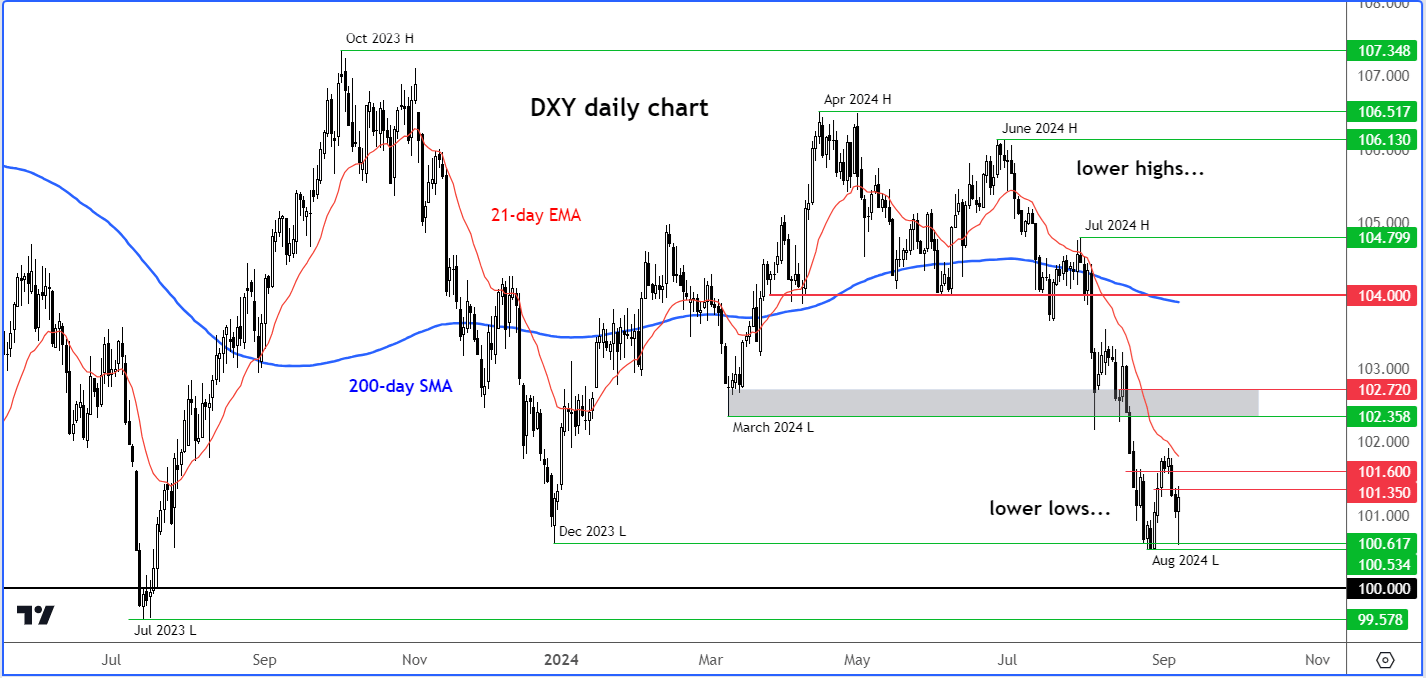

Si las condiciones empeoran, el índice del dólar podría caer a 100

Source: TradingView.com

Source: TradingView.com

Fuente: TradingView.com

Teniendo en cuenta los mínimos más bajos del índice del dólar (DXY) y la persistente debilidad del mercado laboral, no parece haber una razón de peso para que el DXY no pueda seguir cayendo en los próximos días. Una caída hasta los 100,00 se vuelve cada vez más probable. En el momento de redactar este artículo, el DXY estaba probando una resistencia potencial en torno a la zona de los 101,35.

Pronóstico del dólar: la próxima semana

En la próxima semana, se publicarán varios datos importantes a nivel mundial, junto con una decisión sobre las tasas muy esperada por parte del Banco Central Europeo. Después de revisar los datos de esta semana, seguimos manteniendo una perspectiva bajista para el dólar, en particular a medida que se acerca la publicación del IPC de EE. UU. El mercado sigue dividido en cuanto a si la FED optará por un recorte de las tasas de 50 o 50 puntos básicos. Es probable que la FED intente evitar provocar una volatilidad significativa del dólar antes de su reunión de la semana siguiente, posiblemente proporcionando alguna orientación para orientar las expectativas del mercado.

A continuación, se indican los tres eventos macroeconómicos clave que habrá que tener en cuenta la próxima semana:

Salarios del Reino Unido

Martes 10 de septiembre

El fuerte crecimiento de los salarios en el Reino Unido es uno de los factores clave que contribuyen a la división dentro del Comité de Política Monetaria (MPC) del Banco de Inglaterra, además de apoyar una libra relativamente fuerte. En la reunión del MPC del 1 de agosto, cuatro funcionarios votaron a favor de mantener las tasas sin cambios, pero fueron superados por los cinco que votaron a favor de un recorte de las tasas. El que más funcionarios se inclinen por una postura moderada dependerá en gran medida de los próximos datos de inflación y salarios. Además del Índice de Ganancias Promedio, también veremos los datos de empleo publicados el miércoles. Las cifras del PIB del Reino Unido están programadas para publicarse un día después, y la atención se trasladará entonces al IPC del Reino Unido y a la próxima decisión sobre las tasas del BOE en la semana siguiente.

IPC de EE. UU.

Miércoles 11 de septiembre

Con el IPC de EE. UU. en camino de acercarse al objetivo de la FED, Powell ya ha dado señales de aprobación para recortar las tasas de interés en la reunión del FOMC del 18 de septiembre. Este informe del IPC será el último dato significativo que se publique antes de esa reunión, y ayudará a los responsables de la política monetaria a decidir entre un recorte de 50 puntos básicos o el más típico de 25 puntos básicos. Es probable que atraiga una atención considerable, en particular si hay una desviación significativa de las cifras previstas. En julio, la inflación se desaceleró por cuarto mes consecutivo, alcanzando el 2,9 % interanual, el nivel más bajo desde marzo de 2021. En agosto, se proyecta que seguirá disminuyendo hasta el 2,6 %. Se espera que el IPC básico se mantenga estable en el 3,2 % interanual.

Decisión sobre tasas del BCE

Jueves, 12 de septiembre

Según el consenso de los analistas, es poco probable que el Banco Central Europeo responda al debilitamiento de la economía de la eurozona recortando las tasas de interés más rápidamente. El BCE está dispuesto a seguir el recorte de tasas de 25 puntos básicos de junio con otra reducción similar el jueves. La eurozona enfrenta un crecimiento económico lento y una inflación persistente, con Alemania, la economía más grande de la región, siendo el mayor lastre debido a las dificultades de la industria manufacturera y al gasto cauteloso de los consumidores. En este contexto, el mercado no es demasiado agresivo con el BCE.