- Análisis del dólar: la probabilidad de un recorte de tasas de la Reserva Federal en marzo disminuye ante señales de empleo más sólidas antes de las NFP

- El índice del dólar pone a prueba una resistencia clave: una posible reversión bajista

- Perspectiva del AUD/USD impulsada por los datos chinos

La debilidad del dólar observada al comienzo de la sesión europea se desvaneció un poco una vez que los inversores estadounidenses entraron en escena. Unos datos de empleo más sólidos ayudaron a reducir aún más la probabilidad de un recorte de tasas en la reunión de marzo de la Reserva Federal. El yen fue el eslabón más débil, mientras que el euro y la libra esterlina seguían aferrándose a pequeñas ganancias frente al billete verde en el momento de escribir estas líneas, lo que contribuyó a mantener el índice del dólar en terreno negativo. La atención de los inversores se centrará ahora en el informe oficial de empleo, que se publicará el viernes, antes de que la atención se centre en los datos de inflación la próxima semana.

Aquí está nuestro avance completo de las NFP, escrito por mi colega Matt Weller.

Análisis del dólar: cae la probabilidad de un recorte de tasas de la Reserva Federal en marzo

A finales de 2023, el mercado había descontado un recorte de tasas en marzo con casi un 90 % de probabilidad. Sin embargo, a principios de este año, esas probabilidades han empezado a disminuir, y ahora el mercado tiene aproximadamente un 66 % de confianza en que la Fed realizará su primer recorte en la reunión del 20 de marzo. Además del reciente retroceso de la Reserva Federal, los inversores se han dado cuenta de que tal vez se hayan adelantado a los acontecimientos al dar casi por hecho un recorte de tasas en marzo, a pesar de que la Reserva Federal ha indicado que el recorte de tasas se producirá más avanzado el año. Entonces, la renovada fortaleza del dólar esta semana ha sido impulsada por inversores que reducen sus expectativas previamente altas sobre un cambio significativo hacia una postura más "paloma" por parte de la Reserva Federal. En lo que va de semana, han mostrado un poco más de escepticismo, ya que algunos inversores sienten claramente que el mercado puede estar sobreestimando los recortes de tasas.

Señales de empleo más fuertes antes de las NFP

Los datos ADP y de solicitudes de subsidio por desempleo, más sólidos hoy, apoyan la idea de un recorte más tardío que el anterior, razón por la cual el dólar se niega a ceder, a pesar de su tendencia bajista. El informe ADP de nóminas no agrícolas arrojó 164000 solicitudes frente a las 120000 esperadas, y los datos semanales de solicitudes de subsidio por desempleo mostraron un aumento de 202000 solicitudes la semana pasada, muy por debajo de las 217000 esperadas y de las 220000 de la semana anterior. Un día antes, el componente de empleo del PMI manufacturero del ISM superó las expectativas: aunque en 48,1 se mantuvo por debajo del nivel de expansión de 50,0, fue mucho mejor que la cifra de 45,8 del mes anterior.

Si el dólar vuelve a ceder, estas son las divisas que hay que vigilar

El dólar podría volver a bajar fácilmente, dado que la Reserva Federal ha dejado claro que las tasas de interés estadounidenses podrían recortarse al menos 3 veces este año de todos modos. Existe la posibilidad de que los próximos datos de EE.UU. sean más moderados, mientras que la posibilidad de una recuperación más fuerte fuera de EE.UU. podría aumentar el atractivo de las divisas extranjeras. De hecho, esta semana hemos visto algunos indicios de recuperación en importantes regiones económicas de todo el mundo, lo que ha ayudado a algunos dólares de materias primas, la libra esterlina y el euro a intentar recuperarse tras su mal comienzo de 2024.

Análisis del dólar: el EUR/USD se ve impulsado por los PMI de la Eurozona y China, que superan las expectativas

A primera hora de hoy, los PMI finales de la Eurozona experimentaron una inesperada revisión al alza, tras los resultados positivos de los datos de empleo de Alemania y España del día anterior. Este hecho ha servido de apoyo al euro y anteriormente ejerció presión a la baja sobre el índice del dólar, sobre todo porque el euro tiene la mayor ponderación en el DXY, con un 57,6 %. Además, China informó unos PMI de Caixin manufacturero (50,8) y de servicios (52,9) mejores de lo previsto, lo que alivió las preocupaciones sobre el bienestar de la segunda economía más grande del mundo y su papel como mayor importador de diversas materias primas.

Análisis del dólar:

el AUD/USD en observación para una posible recuperación si los metales básicos obtienen un impulso en la demanda

No es de extrañar que el dólar australiano, que a finales del año pasado se mostró fuerte, pueda ser una de las principales divisas a tener en cuenta en caso de que se produzca una fuerte demanda de productos como el cobre y el mineral de hierro como consecuencia de la recuperación de la economía china. Australia es el principal exportador mundial de mineral de hierro y uno de los principales productores de cobre. Además, con un fuerte repunte de los precios del petróleo crudo el miércoles, el dólar canadiense también tiene potencial para recuperarse. También vale la pena observar el yuan chino, que tuvo un desempeño muy inferior el año pasado. Una economía china más fuerte también será una buena noticia para las exportaciones de la eurozona, lo que apoyará indirectamente al euro.

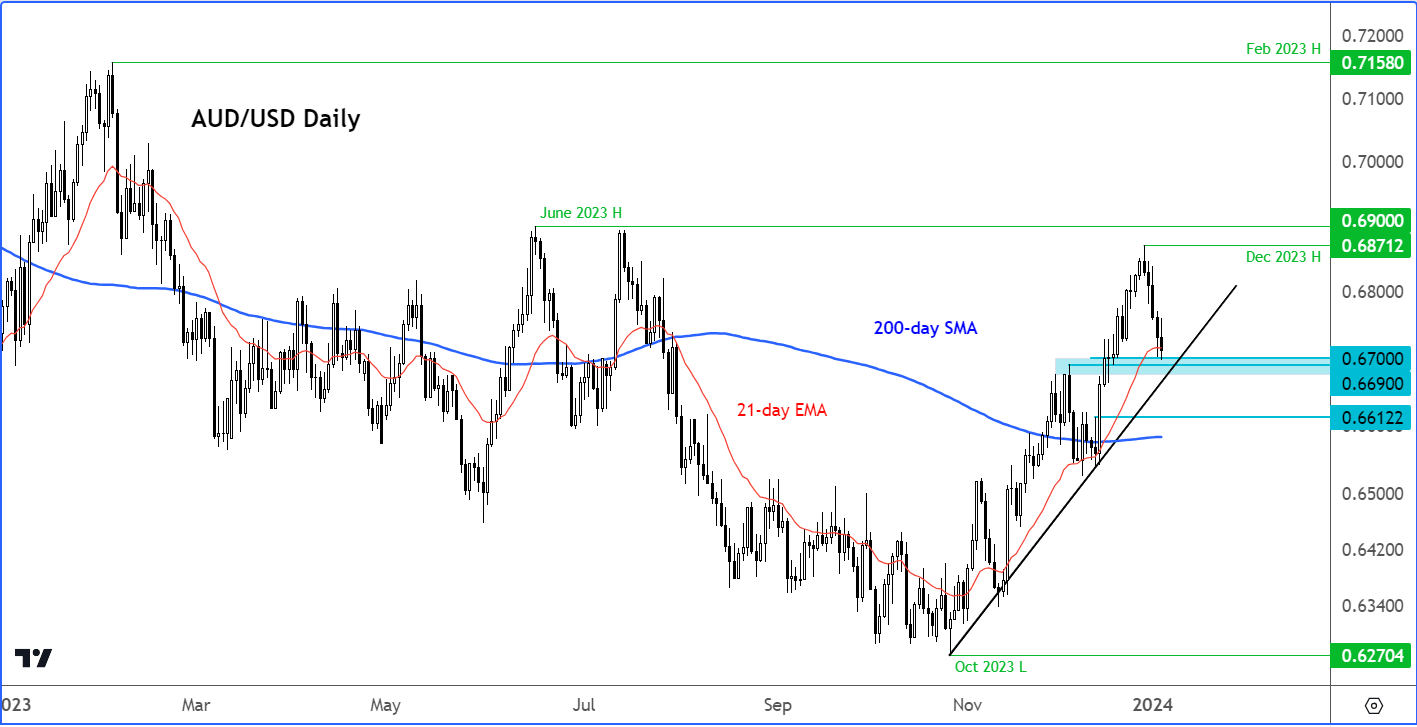

Análisis técnico del AUD/USD

El AUD/USD estaba probando un soporte clave alrededor del área 0,6690 - 0,6700 al momento de escribir este artículo. Aquí, la resistencia anterior se encuentra con el promedio móvil exponencial de 21 días, con la línea de tendencia ascendente justo debajo. Una recuperación desde alrededor de estos niveles no debería ser una sorpresa dado el hecho de que la tendencia del AUD/USD se ha vuelto alcista en los últimos meses, después de que las tasas superaran el día de 200 días, que ahora también tiene una pendiente alcista. El siguiente soporte por debajo está en la zona de 0,6610/15. Si el AUD/USD se recupera desde aquí, los próximos objetivos alcistas serán las áreas de liquidez ubicadas por encima de los máximos de diciembre y junio, en 0,6871 y 0,6900, respectivamente. El objetivo alcista subsecuente es el máximo de febrero de 2023 en 0,7158.

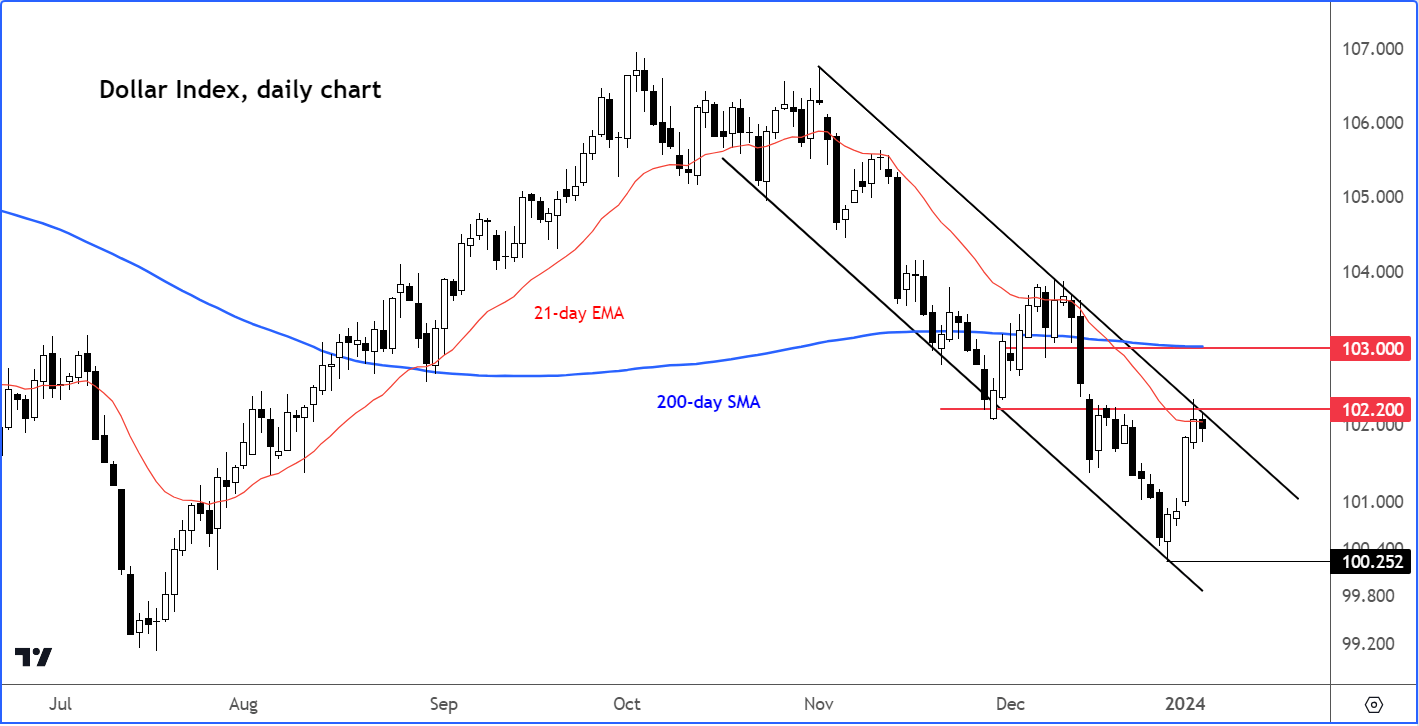

Análisis técnico del índice del dólar

El repunte del DXY a principios de este año se produce tras un descenso consecutivo de dos meses al cierre del año anterior. Durante ese período, experimentó un aumento sólo en dos de las nueve semanas. En consecuencia, la recuperación observada hasta ahora esta semana ha estado impulsada principalmente por la recogida de beneficios desde niveles de sobreventa. Es razonable prever que esta recuperación disminuya a medida que se acerque a los niveles de resistencia, dada la tendencia bajista predominante que persistirá hasta que los gráficos indiquen lo contrario.

Según el gráfico, el DXY estaba probando una importante zona de resistencia en torno a los niveles actuales, caracterizada por la convergencia del antiguo soporte y la línea de tendencia de resistencia del canal bajista establecido desde finales de octubre y principios de noviembre. Además, el promedio móvil exponencial de 21 días está ubicado aquí, consolidándolo como una zona crítica de resistencia.

Fuente de todos los gráficos utilizados en este artículo: TradingView.com