La semana que pasó:

- Ha sido una semana corta por el Día de Acción de Gracias del jueves, por lo que la acción se concentró en su primera mitad.

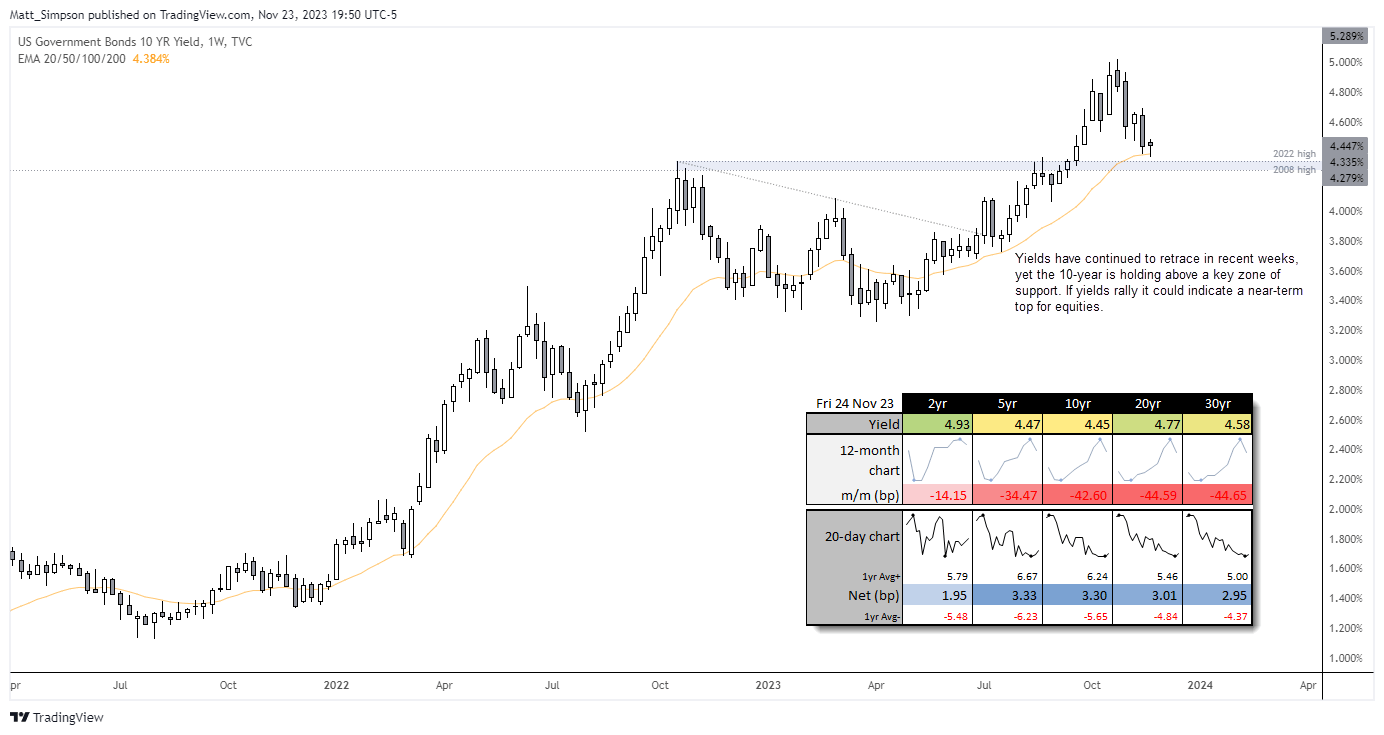

- Los inversores de bonos finalmente decidieron que los altos rendimientos valían la pena y entraron para apoyar los precios en caída del bono estadounidense, haciendo con ello a los rendimientos bajar y a Wall Street subir.

- La inflación de Canadá siguió cayendo por debajo de lo que por consenso se esperaba, lo que probablemente mantendrá al BOC en modo pausa.

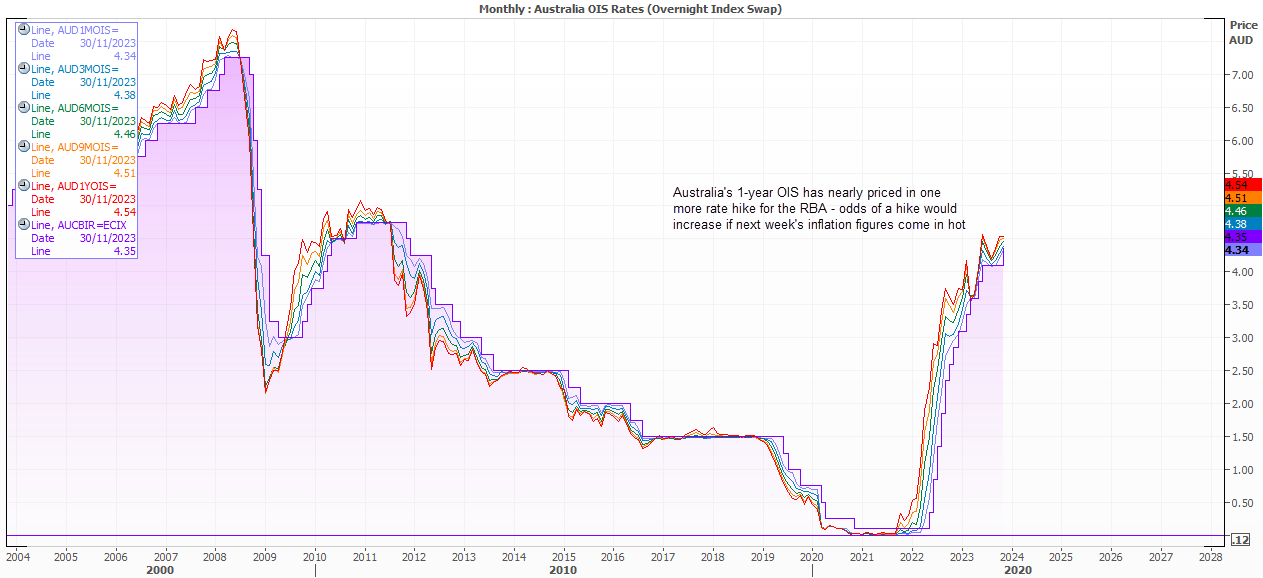

- Las actas del RBA mantuvieron, al igual que las declaraciones previas de sus miembros, un tono halcón, declarando su preocupación por que la inflación tarde más en volver al objetivo y manteniendo su preferencia por el endurecimiento.

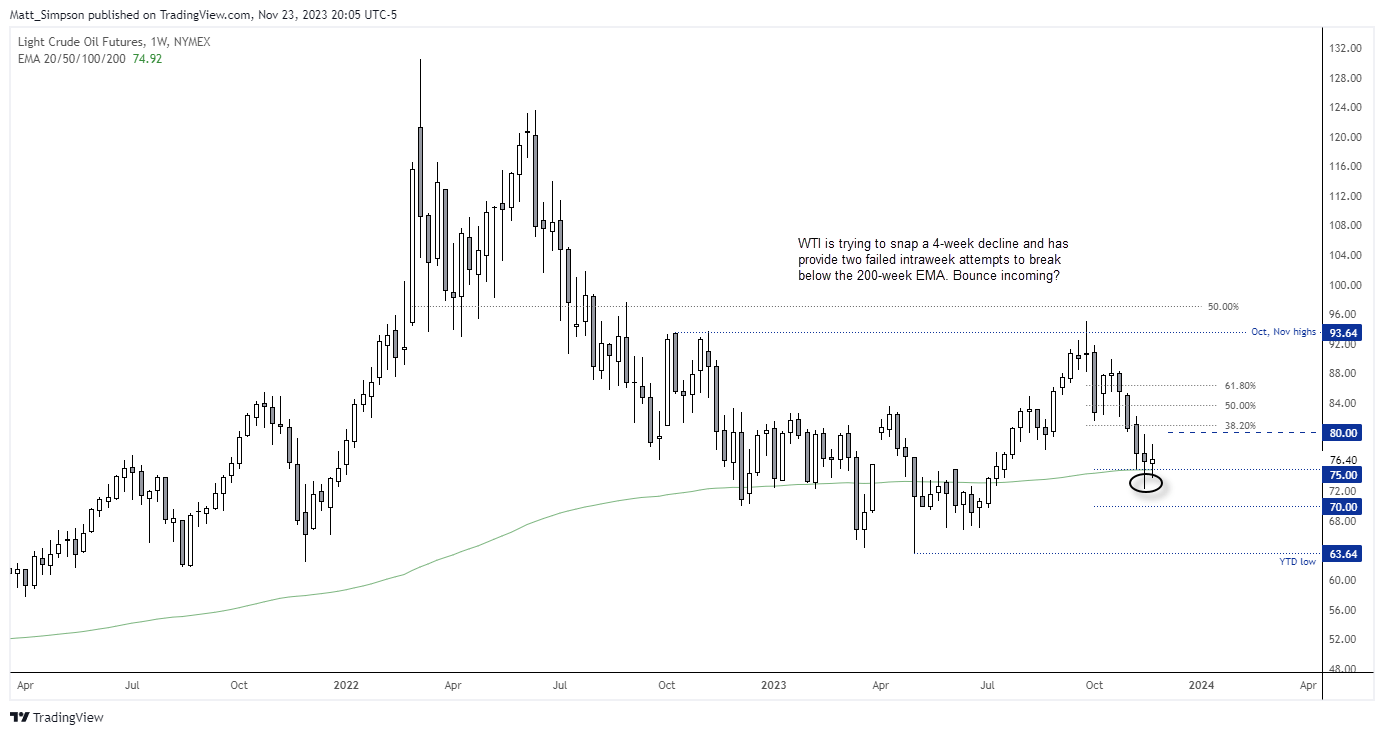

- La OPEP+ retrasó tres días su reunión, dado que los informes sugerían un desacuerdo entre miembros sobre los niveles de producción. La reunión de la OPEP+ quedó ahora fijada para el 30 de noviembre.

- Las actas del FOMC quedaron eclipsadas por los tenues IPC y cifras de PPI de la semana pasada, junto a los datos crecientes de peticiones de subsidio por desempleo, suponiendo todo ello una cubeta de agua fría sobre las recientes declaraciones en tono halcón de la Fed.

La próxima semana (eventos y temas clave):

- PCE de inflación de EE. UU.

- Subastas de bonos de EE. UU.

- Reunión de la OPEP+

- Informe de inflación mensual de Australia

- PMI Flash

- Decisión sobre tasas del RBNZ

PCE de inflación de EE. UU.

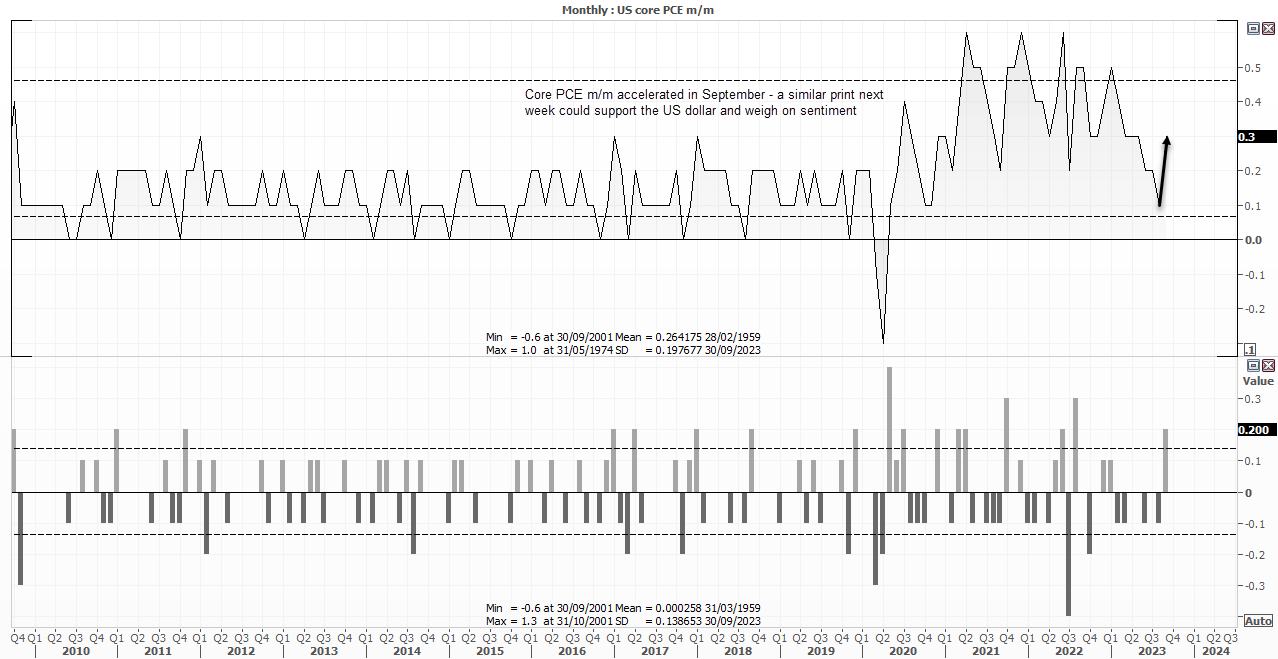

Los datos de inflación y su importancia no necesitan comentario alguno. Sin embargo, con el IPC general de EE. UU. por debajo de lo esperado y cortando las alas a la retórica halcón de la Fed precedente al informe, los traders querrán ver emerger un patrón similar con las cifras de inflación del PCE de la próxima semana para mantener su visión de que la Fed podrá recortar tasas el próximo año. El PCE básico suele ser la medición de inflación preferida de la Fed, aunque es menos volátil que las mediciones IPC tradicionales.

Las cifras de septiembre muestran un incremento de 0,3 % m/m en el PCE básico, por encima de su media a largo plazo de 0,26 %, mientras que la tasa mensual de cambio de +0,2 estuvo por encima de la desviación estándar de 1. Datos similares la próxima semana podrían perjudicar el apetito de riesgo y apoyar al dólar estadounidense porque los traders desechen sus expectativas de un recorte de tasas en 2024 y vuelvan a considerar la posibilidad de una subida. Pero si nos obsequia con un 0,2 % o menos, se volverá a instalar la narrativa de "Fed en máximos, recorte en 2024" por la que los mercados apuestan en este momento, lo que perjudicaría al dólar y apoyaría los activos de riesgo.

Lista para traders: EUR/USD, USD/JPY, Petróleo Crudo WTI, Oro, S&P 500, Nasdaq 100, Dow Jone

Subastas de bonos de EE. UU.

Parece que los inversores decidieron finalmente que los rendimientos eran lo suficientemente atractivos para persuadir a los inversores de bonos que se mantenían en las sombras a comprar esta semana. Esto dio otro empuje al mercado de valores estadounidense y, en general, a los activos de riesgo. La pregunta la próxima semana es si esto se convertirá en tendencia o si se quedará en un simple destello dando por hecho un mercado de bonos bajista consolidado. Si desaparece el suelo de soporte de los bonos, los rendimientos se elevarían y ello espantaría el temor de los inversores a otro periodo de risk off.

Lista para traders: USD/JPY, Petróleo Crudo WTI, Oro, S&P 500, Nasdaq 100, Dow Jones

Reunión de la OPEP+

El desacuerdo entre los miembros de la OPEP+ sobre en cuánto recortar la producción de petróleo hizo que la OPEP anunciara que la reunión de lunes se pospondrá hasta el 30 de noviembre. Hubo rumores de que la OPEP anunciaría recortes de la producción en su próxima reunión, lo cual no supone una gran sorpresa dado que los precios del petróleo cayeron en torno a un -25 % desde el pasado septiembre. La OPEP produce 3,66 millones de barriles al día tras su última ronda de recortes, cuya duración está fijada hasta finales de 2024. Pero probablemente necesitaríamos ver recortes serios para que el petróleo mantuviera una subida, lo que deja la puerta abierta a la decepción (y a precios del petróleo más bajos después del anuncio). Aún así, queda la posibilidad de una subida del tipo "compra el rumor, vende el hecho" la próxima semana a partir de niveles que podríamos calificar de sobrevendidos.

La gráfica semanal es interesante, pues está camino de romper un declive de 4 semanas con un pequeño doji alcista. Pero el hecho de que cayera en un ~25 % y ahora se mantenga por encima de la EMA de 200 semanas me sugiere que podríamos esperar un repunte en un plazo de una semana. El que pueda mantenerse en ganancias y cómo de lejos pueda llegar ese repunte dependerá de cómo de agresivos sean los recortes de la OPEP la próxima semana.

Informe de inflación mensual de Australia

Presenciamos declaraciones claramente de halcón por parte de los miembros del RBA durante el último par de semanas que han venido respaldadas por las actas halcón del RBA. Una declaración de la gobernadora Bullock el miércoles dejó claro que las expectativas de inflación seguirán siendo un parámetro clave para el RBA, y sus palabras mantuvieron un tono halcón suficiente para presenciar cómo las tasas de equilibrio de 10 años retrocedieron considerablemente. Por un lado, esto es bueno para aquellos que no desean tasas altas, porque el RBA podría ser menos partidario de una subida si el mercado no espera grandes niveles de inflación en el futuro. Pero ahí queda la cosa, porque si se nota que la inflación continúa superando las expectativas, el RBA se verá forzada a actuar, pues de lo contrario las expectativas de inflación volverían a elevarse. Al igual que el informe trimestral de inflación más reciente obligó al RBA a actuar, unas cifras candentes de IPC en el informe mensual de la próxima semana elevarán las probabilidades de una subida por parte del RBA en su reunión de diciembre. Todo ello a menos que el RBA quiera obsequiar a los consumidores por Navidad con un nuevo mantenimiento y espere que las cifras de IPC a finales de enero se comporten adecuadamente.

Lista para traders: AUD/USD, NZD/USD, AUD/NZD, NZD/JPY, AUD/JPY, ASX 200