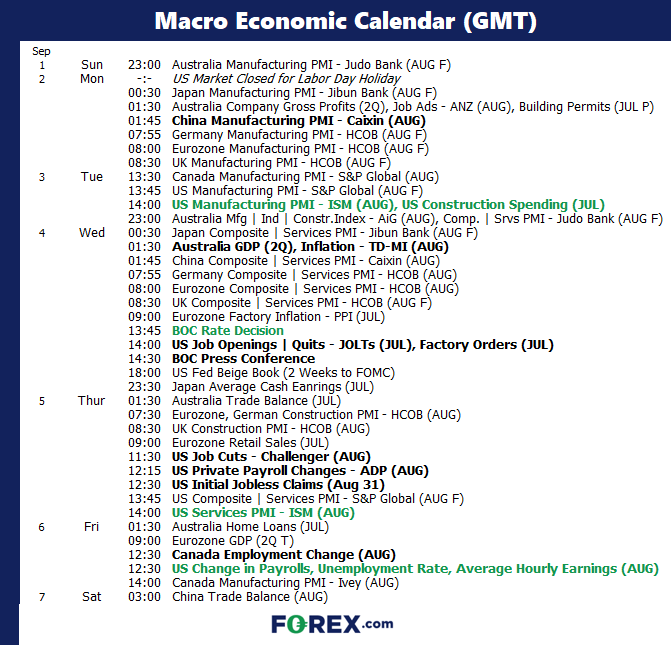

Como el lunes es feriado en Estados Unidos, la semana puede comenzar tranquila. Sin embargo, nos espera una gran cantidad de datos económicos a medida que nos acercamos al informe de nóminas no agrícolas del viernes. Los traders se centran cada vez más en los datos de empleo para evaluar si se avecinan múltiples recortes de tasas de la FED, junto con un aterrizaje suave, todo en un esfuerzo por proteger su apetito por el riesgo. Esto pone los recortes de empleo, las ofertas de empleo, el empleo de ADP y los datos de solicitudes de desempleo en el foco de atención como preparación para las cifras principales de nóminas.

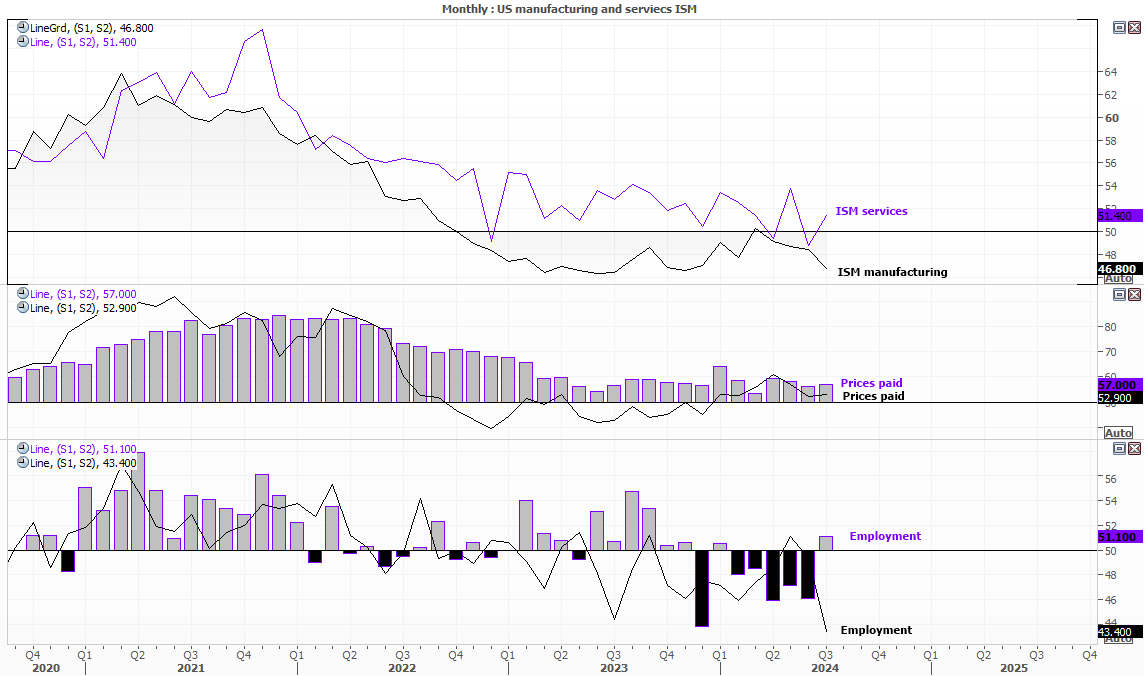

Además, los informes de manufactura y servicios del ISM ofrecerán información sobre el crecimiento, el empleo y las tendencias inflacionarias en la economía más grande del mundo. Si bien los datos finales del PMI de las principales regiones también están en la agenda, es poco probable que sean factores importantes para el mercado a menos que haya desviaciones significativas de las lecturas preliminares.

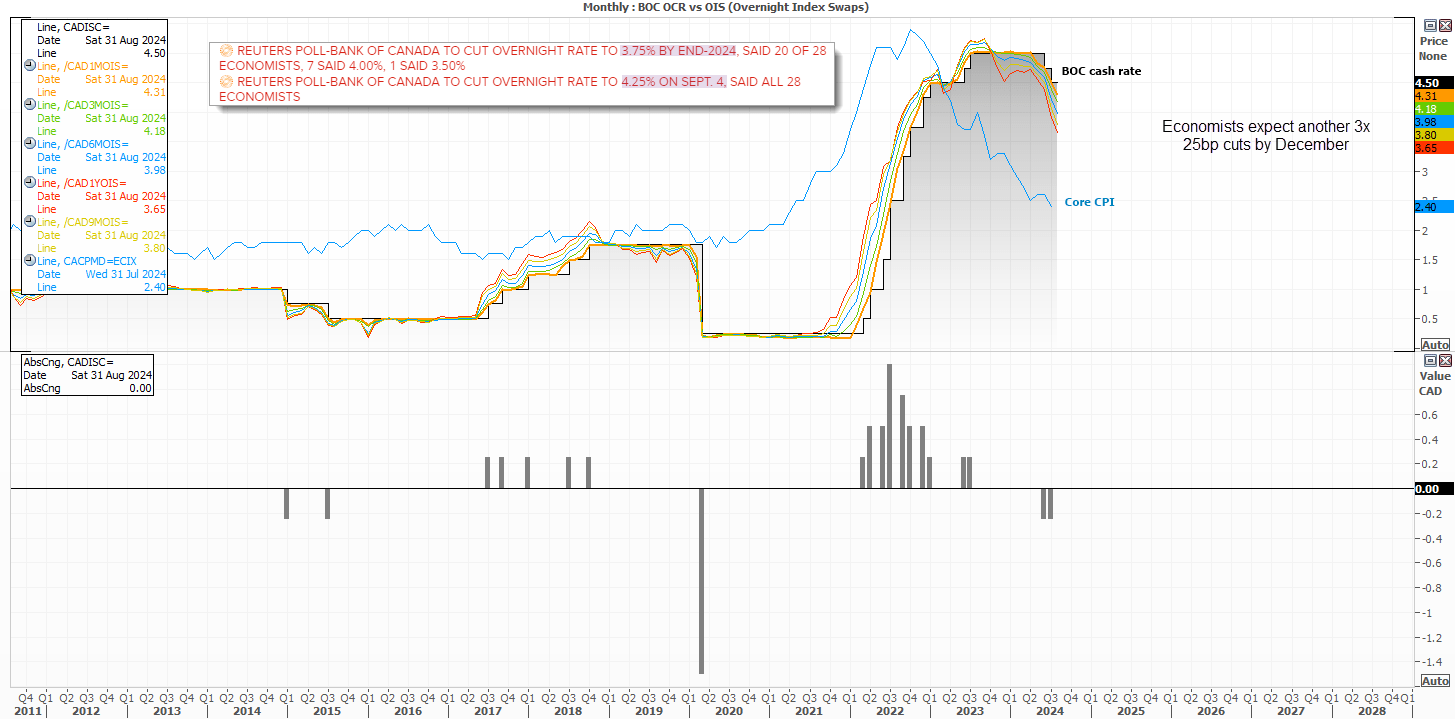

Los traders también estarán atentos para ver si el Banco de Canadá recorta las tasas por tercera reunión consecutiva, lo que podría alimentar aún más la narrativa de una «FED moderada» si sucede.

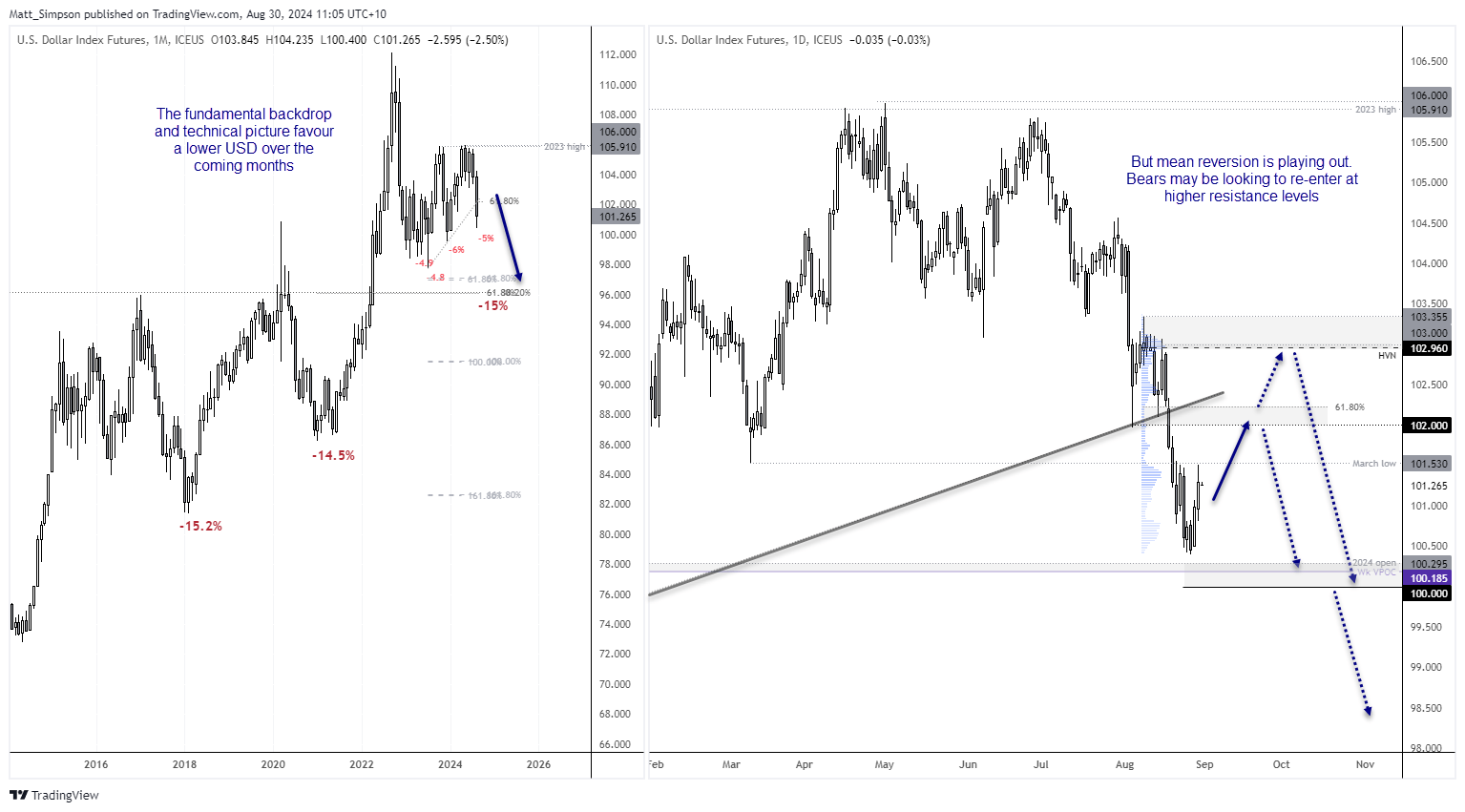

Análisis técnico del índice USD:

Tanto las perspectivas fundamentales como el análisis técnico sugieren una tendencia bajista para el USD en los próximos meses. Históricamente, caídas significativas como las de 2018 y 2021 supusieron caídas de alrededor del 15 %, que, de repetirse, podrían hacer caer el índice USD hasta 96. Sin embargo, es poco probable que este descenso se produzca en línea recta.

El índice del dólar ya ha vivido dos meses bajistas importantes, con una caída de alrededor del 5 % desde sus máximos de mayo. Lo que coincide con la caída típica de los últimos 18 meses. Esto sugiere que podría estar a punto de producirse una reversión a la media. Ahora que el sentimiento bajista hacia el USD se ha generalizado,

el gráfico diario indica que el impulso está empezando a girar al alza después de encontrar soporte en torno al nivel 100,5. El soporte adicional se ve reforzado por el nivel de apertura de 2024, el VPOC semanal y el nivel 10 cercano. Si los datos estadounidenses no se suavizan tan rápidamente como sugieren las expectativas moderadas la próxima semana, el USD podría continuar su repunte, alcanzando potencialmente el nivel 102 como mínimo.

Sin embargo, la tendencia diaria general sigue siendo bajista mientras se mantenga por debajo de 103,55, y los bajistas pueden estar buscando volver a entrar en niveles de resistencia como 102, el nivel de Fibonacci del 61,8 % o el nodo de alto volumen (HVN) cerca de 103.

El calendario de la próxima semana

La próxima semana: temas y eventos clave

- Datos de empleo de EE. UU. (NFP, ADP, solicitudes de subsidio por desempleo)

- ISM Manufacturero, servicios

- Decisión sobre tasas de interés del BOC

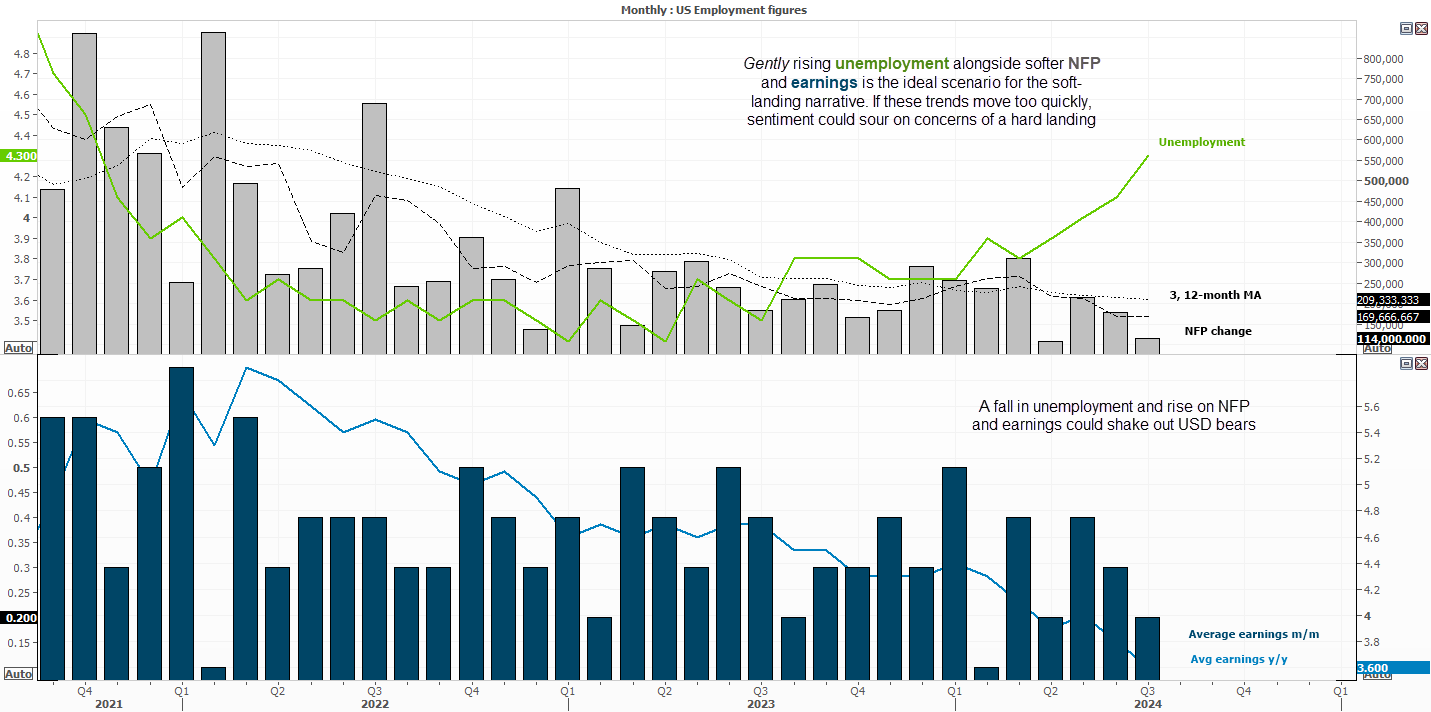

Datos de empleo de EE. UU.

La semana pasada, Jerome Powell señaló la posibilidad de múltiples recortes de tasas en Jackson Hole, señalando que la inflación había «disminuido significativamente» y que el mercado laboral «ya no está sobrecalentado». Ahora que es casi seguro que habrá un recorte de tasas en septiembre, el ritmo de los recortes futuros dependerá en gran medida de los próximos datos, lo que hace que la próxima tanda de cifras de empleo sea particularmente crucial.

Si los datos de empleo de la próxima semana siguen mostrando signos de debilitamiento, podrían reforzar el argumento a favor de los recortes de tasas consecutivos que los mercados están ansiosos por incorporar en los precios. Sin embargo, como he advertido esta semana, incluso una sorpresa alcista modesta en los datos podría desafiar la perspectiva bajista sobre el dólar, que muchos sostienen que ya está sobrevendido.

Por lo tanto, los traders deberían seguir de cerca los informes de empleo de la próxima semana, siendo el más significativo el de las nóminas no agrícolas del viernes. El escenario ideal para los bajistas del dólar sería una caída notable en la cifra principal de las NFP, junto con una disminución en las ganancias promedio por hora y un aumento en el desempleo.

Antes del informe NFP del viernes, también veremos datos sobre vacantes de empleo, recortes de empleo, empleo de ADP, solicitudes de desempleo y PMI de ISM, que incluyen un componente de empleo.

Lista de seguimiento para traders: EUR/USD, USD/JPY, petróleo crudo WTI, oro, S&P 500, Nasdaq 100, Dow Jones, VIX, bonos

ISM Manufacturero, servicios

Los informes del ISM son herramientas invaluables para los inversores, ya que ofrecen tres perspectivas distintas para evaluar la fortaleza subyacente de la economía estadounidense: perspectivas de crecimiento, presiones inflacionarias y tendencias de empleo. Entre ellas, el informe del ISM sobre servicios tendrá mayor importancia que el informe sobre manufacturas, especialmente si las cifras principales muestran una expansión mucho más lenta (lo que sugiere un aterrizaje suave) o una contracción por debajo de 50, lo que indica una posible recesión (un aterrizaje brusco).

Estos informes también desempeñarán un papel crucial en la configuración del sentimiento del mercado antes del informe de NFP del viernes. Por ejemplo, si las cifras principales del ISM, los nuevos pedidos y el empleo son inferiores, podría indicar un informe de NFP más débil.

Lista de seguimiento para traders: EUR/USD, USD/JPY, petróleo crudo WTI, oro, S&P 500, Nasdaq 100, Dow Jones, VIX, bonos

Decisión sobre tasas de interés del BOC

El BOC ya recortó las tasas en 25 puntos básicos en sus dos últimas reuniones, y tanto los economistas como los precios del mercado anticipan fuertemente un tercer recorte la próxima semana. Esto haría que la tasa de interés spot bajara al 4,25 %, situándose por debajo del 4,35 % del Banco de la Reserva de Australia y a la par del Banco Central Europeo. Entre los principales bancos centrales, solo el Banco Nacional Suizo con el 1,25 % y el Banco de Japón con el 0,5 % tienen tasas más bajas.

Una encuesta de Reuters también sugiere que el BOC podría reducir el tipo de interés al contado al 3,75% en diciembre, dejando espacio para dos recortes adicionales en sus dos últimas reuniones del año, lo que potencialmente sumaría cinco recortes consecutivos por un total de -125 puntos básicos.

Esta perspectiva deja poco margen para una sorpresa moderada por parte del BOC. Por lo tanto, si hay alguna sorpresa, podría ser un tono menos moderado de lo esperado, lo que podría fortalecer aún más el dólar canadiense.