"......市场不会在已经看到隧道尽头的曙光时才发生转折,它会在四周仍旧一片漆黑,但比昨天稍微明亮一点儿的时就转向。”

-著名的价值投资者杰里米·格兰瑟姆, 2009年3月10日

过去几周,我们一再提醒交易员,股市将在经济开始好转之前触底,就像过去熊市期间那样。事实上,根据美国国家经济研究局的数据,美国经济在2009年6月之前仍处于衰退之中。而6月后第三个月,在格兰瑟姆发表其标志性文章《恐惧时再投资》的同一天,股市形成了最后一次重大底部。

即便从历史角度来看,我们也被美国主要股指当前强劲涨势打了个措手不及,股指较上周一收盘低点上涨了近22%,并在本周迄今保持了上涨势头。

......那么,这是美国股市的底部吗?还是我们只是处于一场猛烈的“死猫反弹”行情之中?

就像这里提出过的每一个尖锐又极具前瞻性的问题一样,我们不可能确切知道答案,但基于板块表现、广度和历史先例判断,我们认为股指至少有可能再度测试低点。

1)板块表现

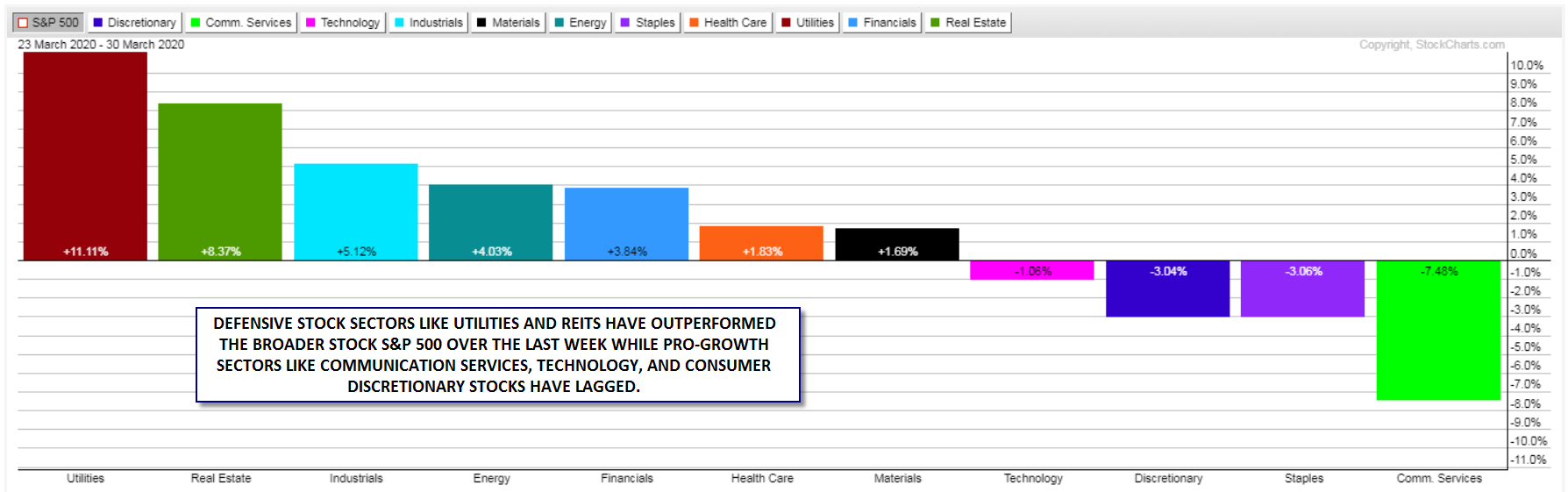

尽管过去一周大盘大幅上扬,但从领涨的股票类型来看,投资者仍对上行持高度怀疑态度。这里稍作解释,板块表现是技术分析的一个子集,它涉及到评估哪些类型的股票表现良好,以帮助预测整个股票市场未来表现。从历史上看,对经济敏感的板块,如科技、材料和非必需消费品类股,往往会在健康的上涨趋势中跑赢大盘,而较为稳定、对经济不太敏感的板块,如公用事业和房地产投资信托基金,通常在市场面临下跌风险时跑赢大盘。

如下表所示,自3月23日触底以来,公用事业和房地产等防御类股领涨,而通讯服务、非必需消费品和科技等成长股则落后于大盘表现:

来源:StockCharts.com, GAIN Capital

尽管领先板块肯定会发生变化(毕竟才过了一周!),但目前的板块情况表明,投资者仍然紧张不安,更为广泛的市场可能会受到进一步下跌的冲击。

2) 市场广度

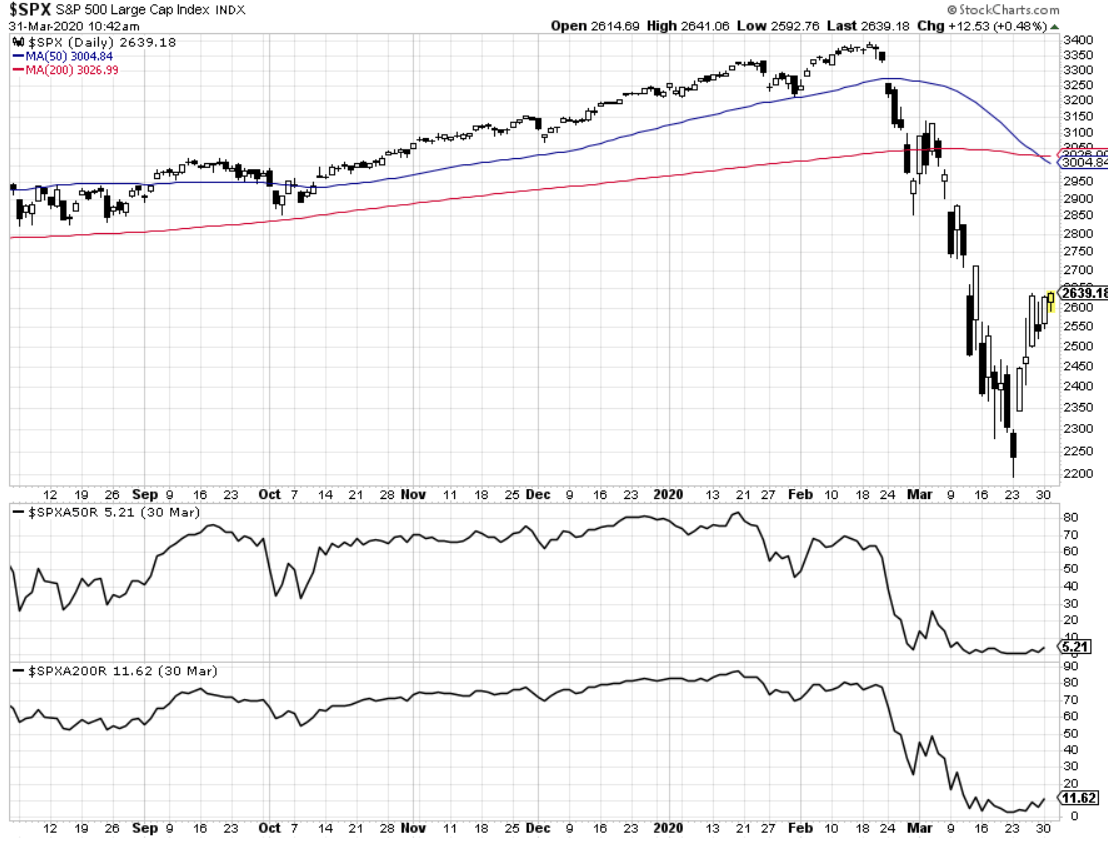

说到底,股市就是一个股票市场。换句话说,只有当大盘股指中大多数股票都在上涨时,大盘才会持续走高。衡量这种所谓的市场“广度”的方法有很多,但其中最简单的一种是观察交投于特定均线上方的股票百分比,以此作为指数处于上升趋势中的比例代表。

下图顶部窗格显示的是标普500指数,指数中高于50和200日均线的股票百分比列在下方窗格中:

来源:StockCharts.com, GAIN Capital

标普500指数成份股中,只有5%的股票相对于各自的50日均线价格处于“上涨趋势”,约12%股票高于200日均线价格。很明显,尽管目前股市上涨,但多数股票仍处于跌势当中。在我们开始看到更多股票进入上行趋势之前,交易员可能仍对美国股市是否已形成持久的底部持怀疑态度。巧合的是,我们刚刚看到标普500指数的50日和200日移动均线构筑“死叉”,表明长期趋势已经转跌,看跌证据进一步增强。

3)历史先例

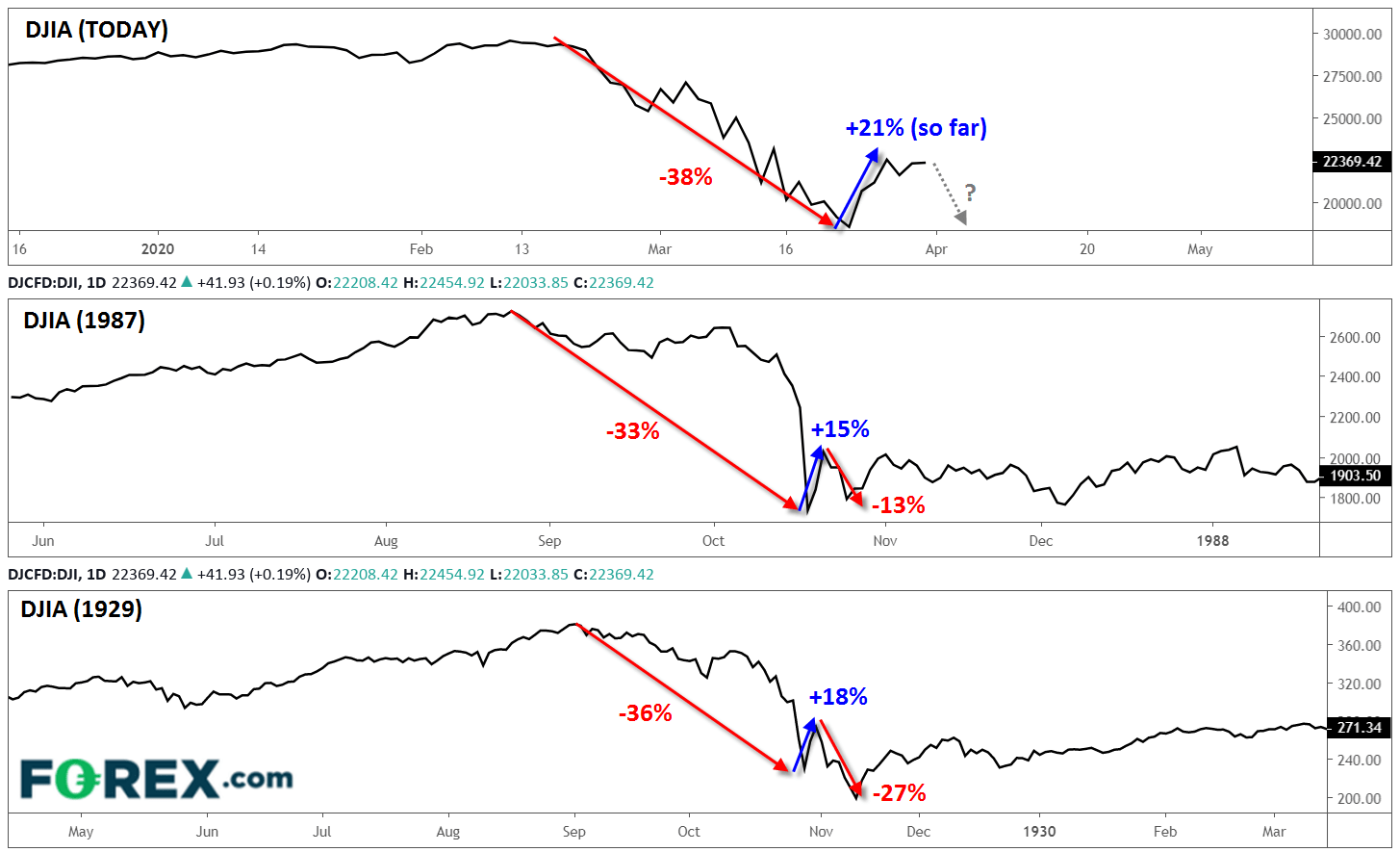

由于许多江湖骗子开始迷恋(往往是进行最极端的)历史对比,我们甚至不大愿意提到这种分析风格,但将过去的市场崩盘与当前市场走势进行比较仍有其价值所在。冒着可能被认为危言耸听的风险,考虑大市场的急剧大跌和随后熊市反弹,我们选择了1987年和1929年作为可能的类比对象。

看看下面的道琼斯指数图表(其历史长于标普500指数),这两个时期都经历了约35%的大幅下跌,之后又反弹了近20%,然后再次下跌,重新测试低点,从而建立了一个更为持久的底部:

来源:TradingView, GAIN Capital

这几个时期的市场走势与今天市场在经历了下跌38%和上涨21%(迄今为止)后的潜在相似之处值得关注。股市是否会跟随余下“剧本”重新测试上周低点仍有待观察,但在过去的崩盘中,我们也看到了类似的走势。

综上所述,上周股市的强劲反弹绝对有可能标志着美国股指的长期底部,但从板块走势、广度和历史类比角度来看,概率偏向于市场在建立新的较长线上行趋势之前,至少有可能重新测试上周低点(如果不是构筑新低)。

最新市场分析

十二月 16, 2024 01:48 上午

十二月 9, 2024 02:11 上午

十一月 25, 2024 02:01 上午

十一月 20, 2024 03:31 上午

十一月 18, 2024 03:01 上午

十一月 11, 2024 01:22 上午